Finanz-Analyse: Borussia Dortmund

Spielverlagerung auf Abwegen: In einem Gastbeitrag analysiert Marco Mesirca die finanzielle Lage von Borussia Dortmund, von der Beinahe-Insolvenz bis zur wirtschaftlichen Erholung.

Der BVB ist wieder da. Mit offensivem Pressingfußball begeistern die jungen Borussen aus Dortmund seit nun zwei Jahren die Bundesliga. Der Club wurde zweimal hintereinander Meister und gewann zuletzt zusätzlich den DFB-Pokal 2012. Doch die Mannschaft von Jürgen Klopp rockt nicht nur die heimische Liga. Nein, sie streckt ihre Fühler aus nach Europa.

In der aktuellen Champions League Saison (2012/13) haben sie die Gruppenphase nach grandiosen Spielen gegen Real Madrid, Ajax Amsterdam und Manchester City ungeschlagen überstanden und sind in die KO-Phase eingezogen. Darüber hinaus ist Borussia Dortmund nach einem 2:2 in Donezk und einem 3:0 Sieg im Signal Iduna Park ins Viertelfinale gestürmt, in dem sie nun auf den FC Malaga treffen. Seitdem wird das junge Team als Geheimfavorit für den Gewinn der Champions League gehandelt. Jürgen Klopp bekräftigte jüngst nach dem Triumph über Donezk, dass seine Mannschaft absolut wettbewerbsfähig sei.

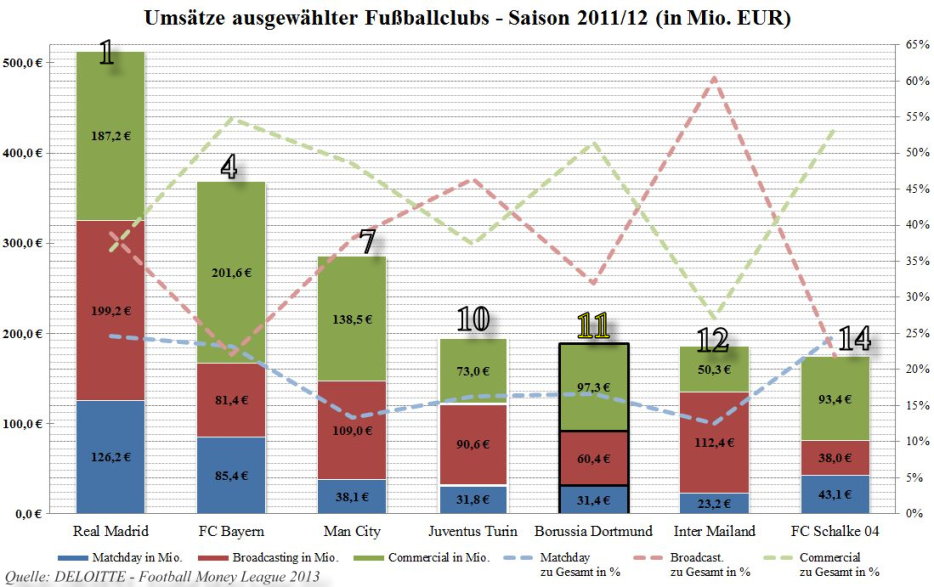

Mit dem sportlichen und vor allem spielerischen Fortschritt kehrte auch wieder der wirtschaftliche Erfolg zurück. Deloitte platzierte den BVB in der Football Money League mit einem Umsatz in der Saison 2011/12 von EUR 189 Mio. auf Rang 11 der einnahmestärksten Fußballclubs Europas. Der Club machte im Gegensatz zur Saison 2010/11 fünf Plätze gut und steigerte seine Einnahmen, trotz des frühen Ausscheidens in der CL, um EUR 50,6 Mio. Damit rangiert die Borussia aus Dortmund dicht vor Inter Mailand (EUR 185,9 Mio.) und hinter Juventus Turin (EUR 195,1 Mio.).

Mit diesem wirtschaftlichen Erfolg gelten die Schwarzen-Gelben als der zweit umsatzstärkste Fußballclub Deutschlands, sodass sie in der Bundesliga, nicht nur in sportlichen sondern auch wirtschaftlichen Belangen, wieder zum aggressivsten Konkurrenten des FC Bayern München avancieren.

Obwohl der bayerische Superclub in der abgelaufenen Saison mit EUR 368,4 Mio. ca. EUR 179,3 Mio. (+95 %) mehr Umsatz als die Schwarzen-Gelben generierte, gelang es den Münchnern in den letzten fünf Ligaspielen nicht gegen den gelben Rivalen aus Dortmund zu gewinnen. Zudem musste der deutsche Rekordmeister im Finale des DFB Pokals 2011/12 eine herbe 5:2 Niederlage einstecken.

Wenn auch die Bayern diese Schmach mit einem höchst souveränen 1:0 Sieg gegen den BVB im aktuellen DFB-Pokal (2012/13) revidiert haben, wodurch sich Uli Hoeneß zu der Bekanntmachung hinreißen ließ, dass der FC Bayern mit diesem Sieg „die Vormachtstellung im deutschen Fußball zurück“ habe und somit „die Verhältnisse geklärt“ seien, ist der BVB wieder eine Fußballmacht in Deutschland. Doch bis dahin war es ein steiniger Weg, auf dem die Borussia die Insolvenz gerade so umschifft hatte.

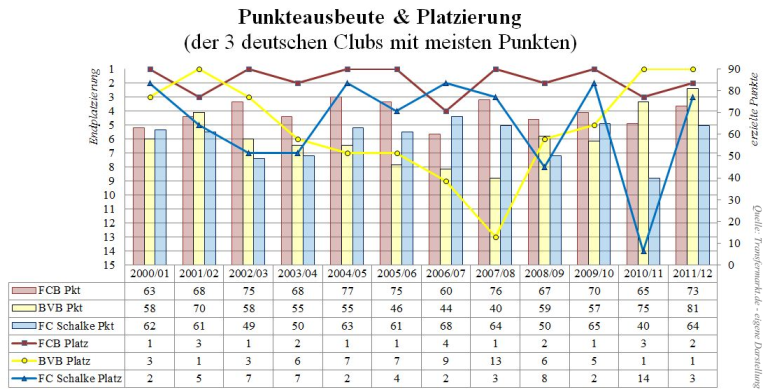

Nachdem Borussia Dortmund 1997 die Champions League gewann und 2002 deutscher Meister wurde, folgte ab der Saison 2002/03 eine Talfahrt, die ihren absoluten Höhepunkt in der Saison 2007/08 (Rang 13) fand. Nachfolgende Grafik zeigt den sportlichen Verlauf (in Punkteausbeute und Endplatzierung) innerhalb der letzten Jahre. Im Vergleich dazu sind gleiche Kennwerte der beiden größten deutschen Rivalen des Clubs eingezeichnet.

Börsengang, Missmanagement & seine Folgen für BVB

Hand in Hand mit der sportlichen Talfahrt der Borussen (2003/04 – 2007/08) schritt die finanzielle Bedrohung. Doch von Beginn an:

Im Oktober 2000 ging die Borussia Dortmund GmbH & Co. KGaA voller Euphorie an die Börse und gab zu einem Startpreis von EUR 11 pro Stück BVB-Aktien aus. Durch die Erstemission wurden ca. EUR 130 Mio. erlöst. Doch der Kurseinbruch begann bereits am ersten Handelstag, sodass die Fußballaktie bei 9,90 EUR notierte.

Dortmund investierte, beflügelt durch die finanziellen Zuflüsse, massiv in den Kader. Von der Saison 2000/01 bis 2003/04 wurden nach Transfermarkt.de – Angaben ca. EUR 103 Mio. in Spielerablösen investiert. Dem gegenüber standen im gleichen Zeitraum Transfereinnahmen von lediglich EUR 39 Mio., sodass sich eine negative Transferbilanz in Höhe von EUR 64 Mio. zeigte, die bis auf den Meistertitel 2002 keine Früchte trug.

Dann im November 2004 präsentierte Gerd Niebaum, damals noch Geschäftsführer der GmbH & Co. KGaA (Vorsitzender der Geschäftsführungs-GmbH), den Geschäftsbericht für die Saison 2003/04, mit einem „katastrophalen Ergebnis“. Im Bericht der Borussia Dortmund GmbH & Co. KGaA wurden ein EBITDA in Höhe von EUR -21,2 Mio. und ein Jahresfehlbetrag (Gewinn nach Steuer) in Höhe von EUR 67,7 Mio. ausgewiesen. Zudem betrugen die Verbindlichkeiten der Gesellschaft EUR 118,9 Mio.

Es folgten im Februar 2005 der Rücktritt von Niebaum und eine Mitteilung des Unternehmens, dass der Traditionsclub in einer „existenzbedrohenden Ertrags- & Finanzsituation“ stecke.

Nach Konzernangaben betrug die Eigenkapitalquote der Borussia Dortmund GmbH & Co. KGaA zum 30.06.2005 nur noch 17,1 % (EUR 25,5 Mio.). Dies bedeutet, dass EUR 123,9 Mio. Fremdkapital bildeten, wovon ca. 72% direkt auf Verbindlichkeiten zurückzuführen waren. Das Endergebnis (Gewinn nach Steuer) war abermals negativ und betrug EUR -79,59 Mio. Der Cash Flow (gesamt) in Höhe von EUR -69,4 Mio. zeigte zudem einen hohen Mittelabfluss (Die Cash Flow- oder auch Kapitalflussrechnung zeigt den tatsächlichem Mittelzu- bzw. abfluss innerhalb einer Periode. Dabei werden bspw. Abschreibungen ausgeklammert, da für diese die eigentliche Zahlung bereits erfolgte – Mehr dazu später).

Der Club sah sich einer massiven Bedrohung gegenüber, die aus dem Missmanagement der vorangegangenen Jahre resultierte. Dr. Thomas Kupfer weist jedoch darauf hin, dass diese Krise und wirtschaftliche Schieflage des BVB „Ergebnis strategischer Fehlorientierung des vereinsgeführten Fußballkonzerns … und nicht die Folge der Börsennotierung“ (KUPFER, 2006, S. 151) gewesen sei.

Nichtsdestotrotz bescheinigte das, von der Rölfs WP Partner AG Wirtschaftsprüfungsgesellschaft zwischen Dezember 2004 bis März 2005 entwickelte, Sanierungskonzept der Gesellschaft „unter der Voraussetzung der Durchführung erforderlicher Sanierungsmaßnahmen die Sanierungsfähigkeit und –würdigkeit.“ (S. 31). Die Sanierungsmaßnahmen bildeten:

- „Mietstundungen für das Westfalenstadion

- Teilrückabwicklung des Verkaufs der Anteile an der Westfalenstadion Dortmund GmbH & Co. KG (WFS) unter Freigabe von bestehenden Sicherheiten (Bardepot) sowie Anpassung der Rückkaufbedingungen

- Teilerfüllung von sale & lease back-Geschäften über Markenrechte bei Verzicht des Lizenzgebers auf vorzeitige Vertragskündigung bzw. Ausübung von Optionsrechten

- Zins- und Tilgungsmoratorien der Finanzgläubiger

- Aktualisierung und Umsetzung der definierten operativen Sanierungsmaßnahmen.“ (BVB Konzernbericht 2004/05, S. 31)

Diese Maßnahmen sicherten dem Club die Lizenzerteilung für die nächste Saison und das Überleben. Besonders ist hier auf Punkt 2 hinzuweisen. Nachdem der BVB in den Perioden 2001/02 und 2002/03 seine kompletten Kommanditanteile an der Westfalenstadion Dortmund GmbH & Co. KG (im folgenden „WESTFALENSTADION“) veräußerte und fortan zur Miete seine Veranstaltungen im Stadion austragen durfte, erfolgte im Zuge der Sanierung, eine Rückabwicklung dessen. Hier wurden zunächst 42,8 % der Anteile an der WESTFALENSTADION, gehalten von der Molsiris Vermietungsgesellschaft mbH & Co, von der BVB Tochter goool.de erworben, die bereits 6% hielt, und im Anschluss mit Hilfe eines Kredits der US-Investmentbank Morgan Stanley die restlichen 51,2 % des WESTFALENSTADIONs gekauft. Der BVB Konzern war nun wieder Herr im eigenen Stadion. Die Geschäftsführung, bestehend aus Hans-Joachim Watzke (seit Februar 2005) und Thomas Treß (seit 2006), sprach im Geschäftsbericht 2005/06 von einem „epochalen Ereignis“.

Hans-Joachim Watzke wird Vorsitzender der Geschäftsführung

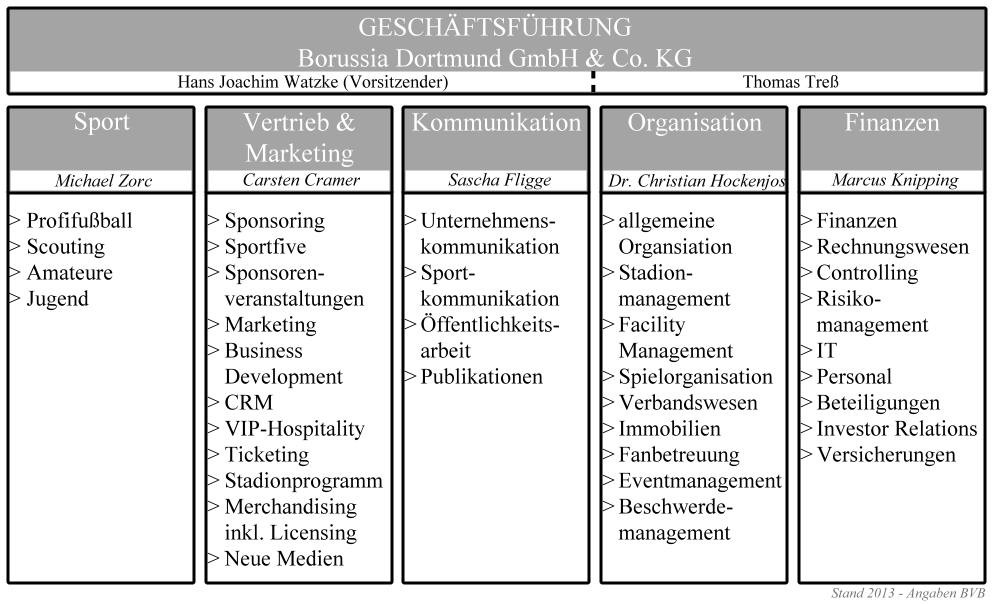

Hans-Joachim Watzke wurde am 15.02.2005 Geschäftsführer und hält seit dem 01.01.2006 den Vorsitz der Borussia Geschäftsführungs-GmbH, die die persönlich haftende Gesellschafterin bildet und somit für Geschäftsführung und Vertretung der Borussia Dortmund GmbH & Co. KGaA verantwortlich ist. Watzke ist für die Bereiche „Sport“, „Vertrieb & Marketing“ sowie „Kommunikation“ hauptverantwortlich. Den zweiten Geschäftsführer der Borussia Dortmund Geschäftsführungs-GmbH bildet seit dem 01.01. 2006 Thomas Treß, der sich für die Bereiche „Finanzen“ und „Organisation“ verantwortlich zeigt. Treß war maßgeblich in der Umstrukturierung des Clubs, durch die Firma Rölfs WP Partner AG Wirtschaftsprüfungsgesellschaft, involviert.

Ein Jahr nach Watzkes Amtsantritt (30.06.2006) konnte der Konzern zwar eine niedrigere Eigenkapitalquote von 13,6 Prozent ausweisen, die allerdings aus der Erhöhung des Gesamtkapitals im Zuge der IFRS-Umstellung (Rechnungslegungsvorschrift, die im Zuge der Sanierung von HGB umgestellt wurde) resultierte. Obwohl die EK-Quote sank, konnte ein höheres Eigenkapital in Höhe von EUR 37,6 Mio. ausgewiesen werden, was auf die Durchführung einer Kapitalerhöhung zurückzuführen ist, bei der 14,6 Mio. Aktien ausgegeben wurden. Durch die Umstellung der Rechnungslegungsvorschrift nach HGB auf IFRS Standards wurden auch rückwirkend für den Geschäftsbericht 2004/05 Auswirkungen auf Mittelherkunft & -verwendung ersichtlich. Der Konzern zeigte nun (Juni. 2006) EUR 140,1 Mio. mittel- bis langfristige Schulden (Dauer ab 1-5 Jahre) und EUR 99,7 Mio. kurzfristige Schulden.

Der Aktienkurs sank weiter. Ende 2007 lag der Kurs der BVB-Aktie sogar nur noch bei EUR 1,50. Dies war die Folge des ausbleibenden sportlichen Erfolgs gepaart mit der wirtschaftlichen Misere der letzten Jahre. Die Führung reagierte und verpflichtete im Juni 2008 den Fußballlehrer Jürgen Klopp von Mainz 05, der von nun an zusammen mit Sportdirektor Michael Zorc und Geschäftsführer Hans-Joachim Watzke die Verantwortung für den sportlichen Bereich des Clubs trägt. Watzke verdeutlicht die Verantwortlichkeiten mit folgender Aussage:

„Die Mannschaftsaufstellung macht nur einer: der Trainer. Aber alle anderen sportlichen Entscheidungen treffen wir zu dritt: Klopp, Zorc und ich.“

Über den Wunschkandidaten Klopp sagte Watzke 2012, dass die Clubführung absolut von Klopp überzeugt sei und ihm daher weiterhin langfristig Zeit zum Arbeiten gäbe, selbst wenn sportliche „Durststrecken“ kämen. Für Watzke ist Klopp „der beste Trainer des Planeten“. In der Tat hat die sportliche Führung, bestehend aus Klopp, Zorc und Watzke, 2012 ihren Vertrag bis 2016 verlängert. Kein Wunder bei dieser sportlichen Entwicklung und Zukunftsperspektive des Teams und des Clubs.

Konzernstruktur der Borussia Dortmund GmbH & Co. KGaA

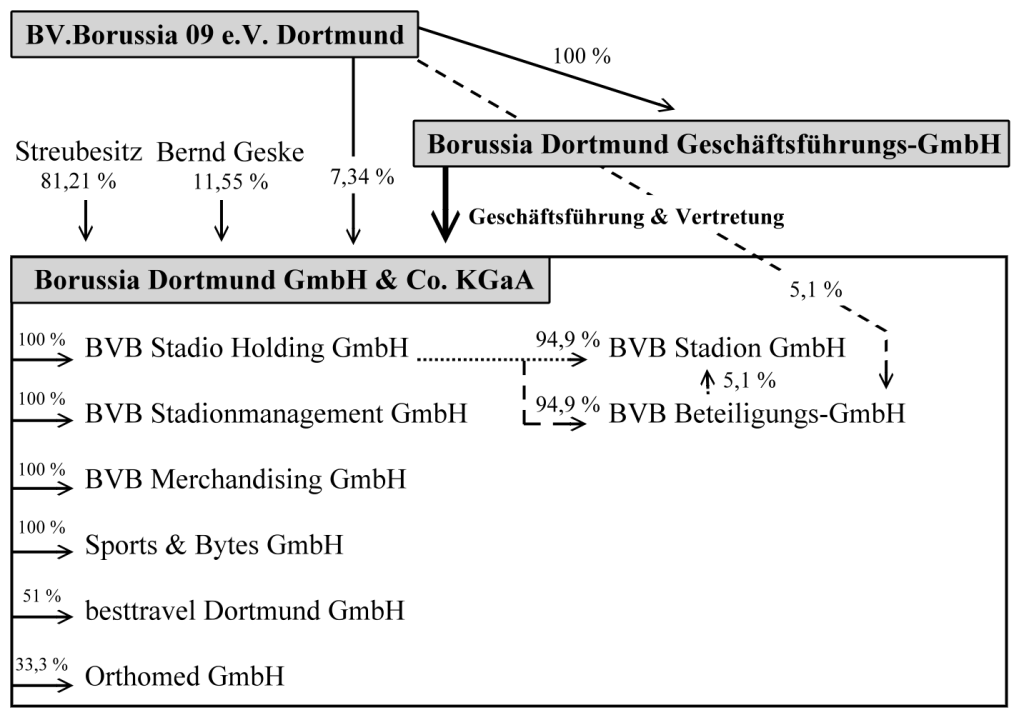

Betrachten wir nun genauer den Konzern BVB: Die Borussia Dortmund GmbH & Co. KGaA entstand im Februar 2000, als der steuerpflichtige Geschäftsbetrieb des Lizenzfußballs ausgegliedert wurde. Neben dem Kerngeschäft Fußball und der Vermarktung des SIGNAL IDUNA PARKs (Stadion) ist das Unternehmen Borussia Dortmund GmbH & Co. KGaA ebenso in „fußballnahen Geschäftsgebieten“ tätig. Dazu ist sie mittelbar und unmittelbar an verschiedenen Tochterunternehmen beteiligt. Die Gesellschaft mit seinen Tochterunternehmen versteht sich somit als Konzern. Teilweise bestehen zwischen den einzelnen Gesellschaften im Konsolidierungskreis „Beherrschungs- und/oder Gewinnabführungsverträge“.

Damit weiterhin eine enge Verbindung zum Verein bestehen bleibt, wurde die persönlich haftende Gesellschafterin Borussia Dortmund Geschäftsführungs-GmbH zwischengeschaltet, der wie bereits erwähnt die Geschäftsführung und Vertretung der Borussia Dortmund GmbH & Co. KGaA obliegt. Der Alleingesellschafter der Geschäftsführungs-GmbH bildet der BV. Borussia 09 e.V. Dortmund. Nachfolgende Abbildung veranschaulicht diese Konstellation und gibt darüber hinaus Aufschluss zur Anteilsverteilung.

Konzernstruktur BVB (Juni 2012)

Die Grafik zeigt, dass die BV. Borussia 09 e.V. Dortmund 7,34% und Herr Bernd Geske 11,55% der Anteile an der Borussia Dortmund GmbH & Co. KGaA halten. Die restlichen 81,21% befinden sich im Streubesitz.

Zu Herrn Geske ist anzuführen, dass er geschäftsführender Gesellschafter der Bernd Geske Lean Communication sowie Aufsichtsrat der Borussia Dortmund GmbH & Co. KGaA ist. Seit dem Börsengang 2000 ist er Anteilseigner des Clubs und seit 2003 sogar Großaktionär.

Bernd Geske gab 2011 an, dass er durchschnittlich ca. EUR 1,80 je Aktie gezahlt habe und nach aktuellem Stand bei einem Verkauf seiner Anteile, einen satten Gewinn erwirtschaften würde. Doch Herrn Geske geht es nach eigenen Angaben nicht um die schnelle Rendite. Vielmehr sieht er sein Engagement als unternehmerische Beteiligung. Er bezeichnet sich als absoluten BVB Fan und nicht als klassischen Aktionär. Der Großaktionär möchte der Geschäftsführung nicht hineinreden, da er den Handelnden des BVB absolut vertraue.

„Ich glaube zwar, dass ich das Fußballbusiness verstehe und gut beurteilen kann, aber ein Anteilseigner, der den Verantwortlichen ins operative Geschäft hereinredet, ist für meinen Geschmack ein schlechter Anteilseigner. Ich bin seit 2005 BVB-Aufsichtsrat, ich fühle mich stets gut informiert. Und ich bin ein großer Fan der handelnden Personen beim BVB. Von Hans-Joachim Watzke bis zu Dr. Reinhard Rauball und Trainer Jürgen Klopp. Es gibt keinen Grund, ihnen zu misstrauen.“ (Bernd Geske, 2011)

BVB Führungs- & Organisationsstruktur

Hans Joachim Watzke ist ein Freund von klaren Führungs- & Organisationsstrukturen damit klare Hierarchien und Entscheidungswege festgelegt sind. In einem Interview führt er an, dass eine solch klare Struktur nicht bei allen Clubs existiere.

Nachfolgende Abbildung stellt die Führungsstruktur der Borussia Dortmund GmbH & Co. KGaA zum Juni 2012 übersichtlich dar: Der Grafik ist zu entnehmen, dass die Direktoren der selbstständigen Funktionsbereiche „Sport“, „Vertrieb & Marketing“, „Kommunikation“, „Organisation“ und „Finanzen“ der Weisung der Geschäftsführung unterliegen.

Führungs- und Organisationsstruktur BVB

BVB Einnahmenstruktur (2011/12) = EUR 222,87 Mio.

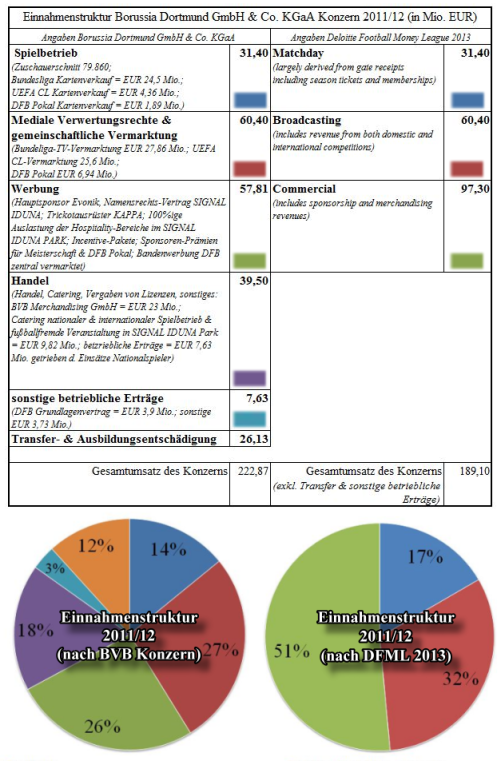

Wie bereits einleitend angeführt, setzte die Borussia Dortmund GmbH & Co. KGaA, nach Deloitte Angaben, in der Saison 2011/12 EUR 189 Mio. um. Deloittes Umsatzangaben beziehen sich auf den Konzernabschluss der Borussia Dortmund GmbH & Co. KGaA exklusive Transfereinnahmen und sonstigen betrieblichen Erträgen. Der DFML 2013 zufolge besteht der Umsatz des BVB Konzerns zu 51 % (EUR 97,3 Mio.) aus „Commercial“-, zu 32 % (EUR 60,4 Mio.) aus „Broadcasting“- und zu 17 % (EUR 31,4 Mio.) aus „Matchday“-Einnahmen.

Werden die Transfereinnahmen allerdings inkludiert so erhält man einen Umsatz von EUR 215 Mio. der durch Addieren der sonstigen betrieblichen Erträge auf EUR 222,87 Mio. anwächst. Der BVB erwirtschaftete somit im Geschäftsjahr 2011/12 einen Gesamterlös von EUR 222,87 Mio..

Nachfolgende Abbildung stellt die Einnahmensäulen sowohl nach Konzernangaben als auch nach Deloitte-Kategorisierung übersichtlich dar.

Bei genauerer Betrachtung der oberen Abbildung wird deutlich, dass die Einnahmen aus Spielbetrieb mit Deloittes Matchday Kategorie übereinstimmen, die Erlöse aus der medialen & gemeinschaftlichen Vermarktung sich mit den Broadcasting-Einnahmen decken und die Erlöse aus „Werbung“ & „Handel“ die „Commercial“ Umsätze bilden.

BVB Spieltagserlöse (Matchday) = EUR 31,4 Mio.

Werfen wir nun einen Blick in die Spieltagserlöse 2011/12. Diese setzen sich aus dem Kartenverkauf (Tages- & Dauerkartenverkauf) für Bundesliga- (EUR 24,5 Mio.), Champions League- (EUR 4,36 Mio.) und DFB Pokal- (EUR 1,89 Mio.) Spielen zusammen.

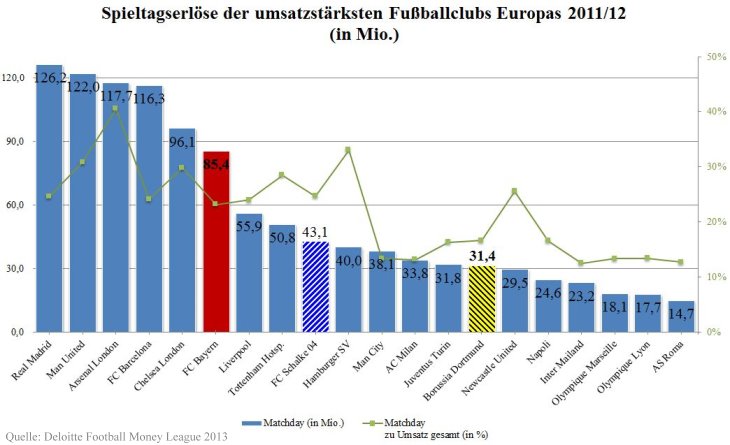

In Europa wies der BVB mit seinen Einnahmen aus Spieltagen den 14. höchsten Wert aus. Mit EUR 31,4 Mio. generierten die Gelb-Schwarzen ca. EUR 12 Mio. weniger als der Lokalrivale FC Schalke 04 (EUR 43,1 Mio.) und EUR 54 Mio. weniger als FC Bayern München, der mit EUR 85,4 Mio. den höchsten Anteil dieser Erlösquelle aller deutschen Clubs zeigte. Vergleichen wir diese Erlösquelle mit dem Primus, in beinahe allen Einnahmequellen (nach Deloitte), so hat Dortmund lediglich 25 Prozent der Spieltagerlöse Real Madrids (EUR 126,2 Mio.) generiert.

Interessanterweise wies der BVB mit 79.860 Zuschauern den höchsten Zuschauerschnitt innerhalb der „Football Money League“-Clubs im genannten Zeitraum aus, wodurch der Club ebenfalls deutlich über dem Bundesligaschnitt von 44.293 Zuschauern liegt.

Nach Transfermarkt-Informationen besuchten in der Saison 2011/12 in 17 BL-Heimspielen des BVB insgesamt 1.369.380 Zuschauer den Signal Iduna Park (BVB Stadion). Das macht durchschnittlich 80.552 Zuschauer pro Bundesliga-Partie und entspricht einer Auslastung von 99,9 %. Von den 17 BL-Spielen waren 14 ausverkauft.

Zudem erreichte Borussia Dortmund in der abgelaufenen CL-Saison (2011/12) in ihren drei Heimspielen eine Auslastung von 100 %. Die Partien wurden insgesamt von 197.154 Zuschauern Vorort verfolgt. Allerdings hat der amtierende deutsche Meister mit 65.718 Zuschauern lediglich die sechst höchste durchschnittliche Zuschauerzahl in der CL gehabt.

Pro Bundesliga- bzw. Championsleague Partie wurde somit durch den Kartenverkauf EUR 1,44 bzw. 1,45 Mio. eingenommen.

Seit 2005/06 konnten die Spieltagerlöse fast verdoppelt werden. Die damaligen EUR 17,19 Mio. bestanden überwiegend aus den Kartenverkäufen für Bundesliga- & Freundschaftsspielen sowie aus den Erlösen von DFB-Pokal Spielen. 2009/10 deckte der Kartenverkauf für BL-Spiele sogar 93 Prozent der Spieltageinnahmen ab, da Dortmund in keinem europäischen Wettbewerb vertreten war und relativ früh im DFB Pokal scheiterte.

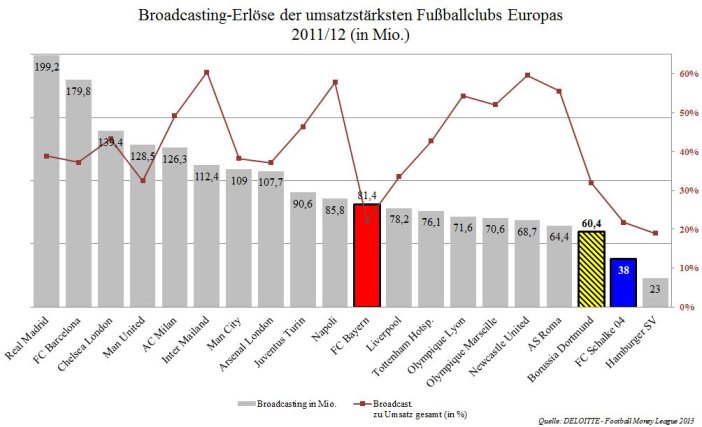

BVB Broadcasting-Erlöse = EUR 60,4 Mio.

Den Erlösstrang „mediale Vermarktung“ (Broadcasting) verdoppelte der BVB in der abgelaufenen Saison (2011/12 ) auf EUR 60,4 Mio. gegenüber 2010/11. Diese Summe wird zu 46 % von Medienrechteeinnahmen aus der Bundesliga- (EUR 27,9 Mio.), zu 42 % von den UEFA Championsleague- (EUR 25,36 Mio.) und zu 12 % von der DFB Pokal-Vermarktung (EUR 6,94 Mio.) bestimmt.

Die Einnahmen aus der Bundesligavermarktung ergeben sich aus den, von der DFL zentral vermarkteten, nationalen & internationalen Medienrechten, die nach einem bestimmten Verteilungsschlüssel an die Clubs verteilt werden. Der Anteil des BVB an den nationalen Vermarktungserlösen (Inlandsvermarktungsprämien) betrug in der Saison 2011/12 EUR 23,45 Mio., während der rote EUR 24,2 Mio. (FC Bayern top) und der blaue Rivale EUR 22 Mio. (FC Schalke) erhielten. Der FC Augsburg bildet in dieser Einnahmenübersicht mit EUR 12 Mio. das Schlusslicht der 1. Fußball-Bundesliga.

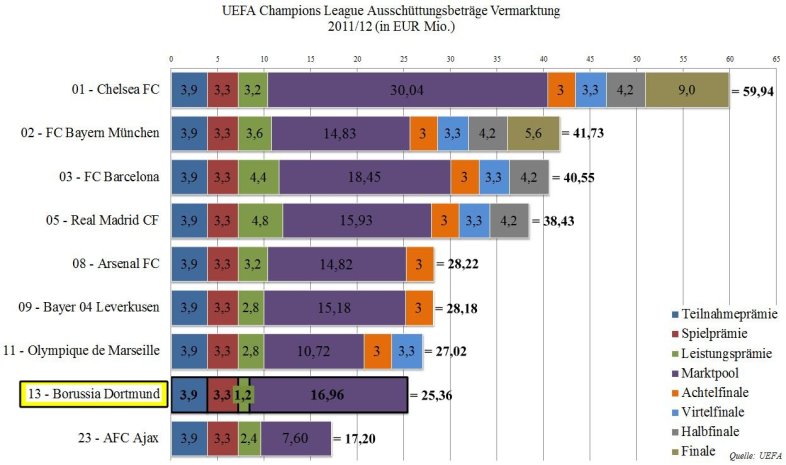

Trotz des Ausscheidens in der Champions League Saison 2011/12 als Letzter der Gruppe F, wurden EUR 25,36 Mio. generiert. Dieser Betrag bildet die Summe aus Teilnahmeprämien (EUR 3,9 Mio.), Spielprämien (EUR 3,3 Mio.), Leistungsprämien (EUR 1,2 Mio.) und Marktpool-Erlösen (EUR 16,96 Mio.). Beachtlich ist hier, dass der BVB lediglich EUR 1,7 Mio. weniger als Olympique Marseille, die als Erster der Gruppe F bis ins Viertelfinale der Champions League einzogen, erlöste. Dies ist insbesondere der Ausschüttung aus dem Marktpool zu verdanken. Der Erlös aus dem sog. Marktpool unterscheidet sich von Land zu Land und richtet sich dabei nach den jeweiligen Medienrechteerlösen. Zur Verteilung der länderspezifischen Marktpool-Summe an die Clubs wird ein bestimmter Verteilungsschlüssel eingesetzt, der sich zu 50% nach der letztjährigen Ligaplatzierung (Platz1, Platz2, Platz3) und zu 50% an der Anzahl von Champions League Spielen orientiert.

Der vorangegangenen Abbildung ist zu entnehmen, dass der BVB aus dem europäischen Clubwettbewerb 40 Prozent weniger als der FC Bayern (Finale) und 10 Prozent weniger als Bayer 04 Leverkusen (Achtelfinale) erhielt.

An dieser Stelle lohnt ein Blick in die Europa League um die finanzielle Bedeutung der Königsklasse zu verdeutlichen. Der deutsche Lokalrivale Schalke 04 erhielt aus dem zweiten europäischen Wettbewerb, als Teilnehmer des Viertelfinales, in dem sie an Athletic Bilbao scheiterten, EUR 10,5 Mio. Dies ist nicht viel weniger als die Summe, die an den Sieger der Europa League, Atletico Madrid (EUR 10,52 Mio.) ausgeschüttet wurde.

Dortmund konnte somit mit den Medienrechte-Erlösen aus der Champions League, als Letzter der Gruppe F und lediglich 4 von 18 möglichen Punkten, mehr als doppelt so viel wie der Sieger der Europa League generieren.

Die Gesamterlöse aus der Medienrechtevermarktung haben sich seit 2005/06, als lediglich EUR 14,84 Mio. aus diesem Erlösstrang generiert wurden, vervierfacht. Bis zur Saison 2010/11 verdoppelten sich die medialen Erlöse auf EUR 32,1 Mio. Diese Summe setzte sich größtenteils aus Europa League Teilnahme-Erlösen in Höhe von EUR 4,5 Mio. sowie aus Erlösen der nationalen Medienrechte, die von der DFL zentral vermarktet werden, in Höhe von EUR 26,78 Mio. zusammen.

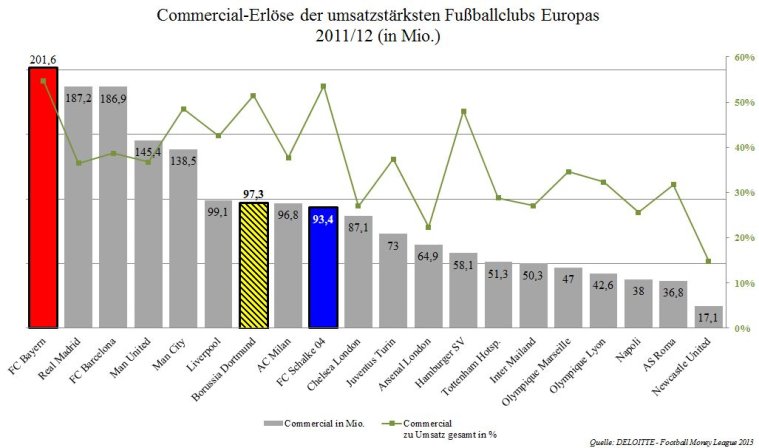

BVB Commercial-Erlöse = EUR 97,3 Mio.

Die Commercial-Erlöse des BVB zeigen im europäischen Kontext den 7. höchsten Betrag. Borussia Dortmund liegt hier knapp hinter dem FC Liverpool (EUR 99,1 Mio.) und vor dem FC Schalke 04 (EUR 93,4 Mio.). Diese Erlösquelle der DFML 2013 wird vom FC Bayern München angeführt, der mit EUR 201,6 Mio. diese Kategorie dominiert und sogar Real Madrid (EUR 187,2 Mio.), zumindest in diesem Umsatzbereich ausstechen, konnte. Der nachfolgenden Grafik ist zu entnehmen, dass die Commercial-Erlöse einen wertvollen Beitrag zur europäischen Wettbewerbsfähigkeit der deutschen Fußballclubs (FCB = 55 % / BVB = 51 % / FCS = 54 % / HSV = 48 %) leisten.

Nach Konzernangaben setzt sich die Einnahmensäule aus Werbung (EUR 57,81 Mio.) und Handel (39,50 Mio.) zusammen. Erstere umfasst vor allem Einnahmen aus dem Hauptsponsoring Deal mit EVONIK (ca. EUR 15 Mio.), dem Ausrüstervertrag mit dem damaligen Sportartikelhersteller KAPPA, dem Stadion-Namensrechte-Vertrag mit SIGNAL IDUNA und der 100 prozentigen Auslastung des Hospitality-Bereichs im Signal Iduna Park sowie Einnahmen aus den sog. Incentive-Paketen. Sponsorenprämien für Meisterschaft und DFB-Pokal sowie Erlöse aus der Bandenwerbung während DFB-Pokal-Partien, die vom DFB zentral vermarktet werden, komplettieren diese Position.

Die Erlöse aus dem Bereich Handel werden zu 58 Prozent vom Merchandising getrieben. Das Tochterunternehmen, die BVB Merchandising GmbH, trug EUR 23 Mio. bei. Diese Summe setzt sich aus dem Verkauf von Fanartikeln und der Vergabe von Nutzungsrechten zusammen und wurde gegenüber dem Vorjahr um 50 Prozent verbessert. Nach Meinung der Verantwortlichen des BVB ist dieser Anstieg besonders auf den „sportlichen Erfolg, das sympathische Auftreten der Mannschaft und des Trainerteams“ zurückzuführen. Ca. 230.000 Trikots wurden allein im letzten Jahr durch den Ausrüster abgesetzt, wovon die Hälfte über die Vertriebskanäle der BVB Merchandising GmbH erfolgte. Hier möchte ich insbesondere auf den MAN-Truck des BVB hinweisen, der die Mannschaft zu den meisten Auswärtsspielen begleitete und vor Ort Markenartikel des Clubs verkauft.

Ebenso wurde der Bereich Handel durch Catering während nationaler & internationaler Spiele sowie fußballfremder Veranstaltungen im Stadion um weitere EUR 9,82 Mio. gefördert. Ebenso wurden durch Vermietung & Verpachtung sowie Gebühren (bspw. Vorverkauf) aus dem Ticketing zusätzliche EUR 6,77 Mio. erlöst. Durch betriebliche Erträge, die größtenteils durch Einsätze der Nationalspielern (Bender, Götze, Gündogan, Hummels, Schmelzer, Perisic, Piszczek, Błaszykowski, Lewandowski) getrieben wurden, konnte der Umsatz um weitere EUR 7,63 Mio. erhöht werden.

BVB Transfererlöse & sonstige betriebliche Erträge = EUR 33,76

Transfer- & Ausbildungsentschädigung (EUR 26,13 Mio.) und die sonstigen betrieblichen Erträge (7,63 Mio.), die besonders durch den sog. DFB Grundlagenbetrag in Höhe von EUR 3,9 Mio. bestimmt sind, komplettieren den Gesamtumsatz des Konzerns Borussia Dortmund GmbH & Co. KGaA (EUR 222,87 Mio.).

Die Transfererlöse resultieren insbesondere aus den Verkäufen Kagawas zu Manchester United und Lucas Barrios zum chinesischen Super League Club Guangzhou Evergrande, die nach Transfermarkt.de Informationen EUR 16 Mio. bzw. EUR 8,5 Mio. einbrachten.

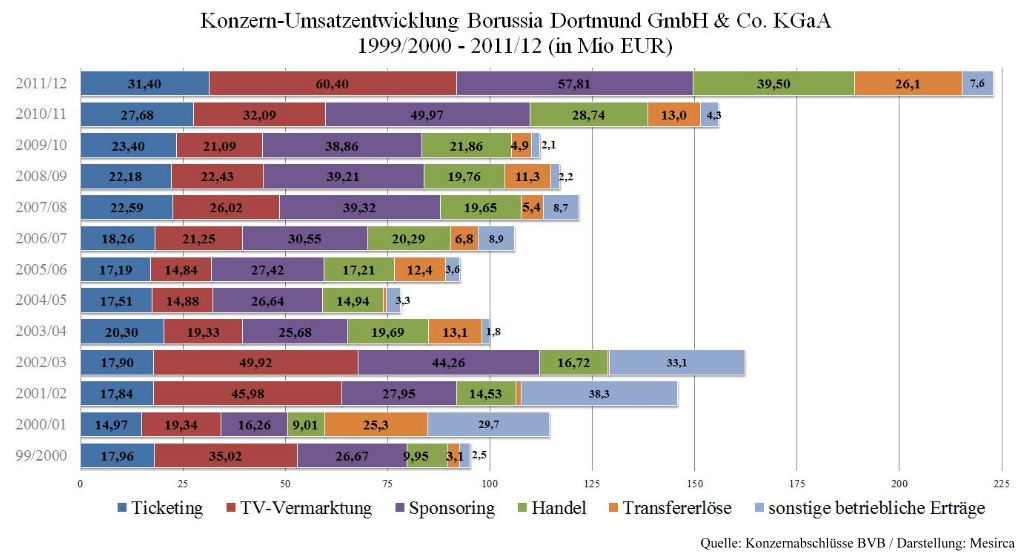

BVB Umsatzentwicklung 1999/2000 bis 2011/12

Nachfolgende Abbildung verdeutlicht nun noch die Umsatzentwicklung des BVB Konzerns von 1999/2000 bis 2011/12. Nachdem die Gesamterlöse des BVB nach einem Rekordhoch in 2002/03 (EUR 162,26) um 39 Prozent einbrachen und im darauffolgenden Geschäftsjahr 2004/05 noch einmal 22 Prozent abgaben, folgte seitdem ein mehr oder weniger konstanter Anstieg. Seit dem Tief 2004/05, mit einem Umsatz von EUR 78 Mio., hat der BVB Konzern bis heute (2011/12) seinen Umsatz beinahe verdreifacht.

Hier lohnt die Erwähnung der auffallend hohen sonstigen betrieblichen Erträge: Im Geschäftsjahr 2000/01 wies der Konzern EUR 29,7 Mio., 2001/02 EUR 38,3 Mio. und 2002/03 EUR 33,1 Mio. sonstige betriebliche Erträge aus.

2000/01 wurden die Marken „goool“ und „Borussia Park“ für EUR 27,48 Mio. veräußert und im Anschluss sog. Rücklizenzierungsverträge abgeschlossen, die der Gesellschaft „eine umfassende, weltweite und ausschließliche Lizenz“ einräumten. 2001/02 ermöglichte die Borussia Dortmund GmbH & Co. KGaA der Düsseldorfer Molacra Vermietungsgesellschaft mbH dann eine „Unterbeteiligung in Höhe von 32% ihres Kommanditanteils an der Westfalenstadion Dortmund GmbH & Co. KG“, wodurch EUR 23 Mio. erlöst wurden. Weitere EUR 9,6 Mio. resultierten aus der „Neuordnung“ der Agenturverträge bzgl. Vermarktung & Sponsoring. 2002/03 folgte dann eine Veräußerung der gesamten restlichen Kommanditanteile an der Westfalenstadion Dortmund GmbH & Co. KG an die Molsiris GmbH & Co. KG, wodurch EUR 23,32 Mio. erzielt wurden. Dortmund liquidierte seine Sachanlagen und nicht irgendeine. Kommen wir nun zu den Ausgaben.

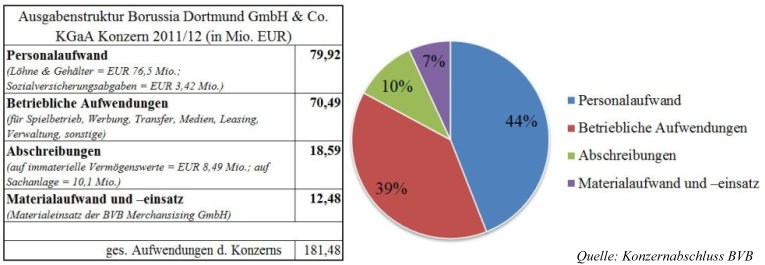

BVB Ausgabenstruktur = EUR 181,48 Mio.

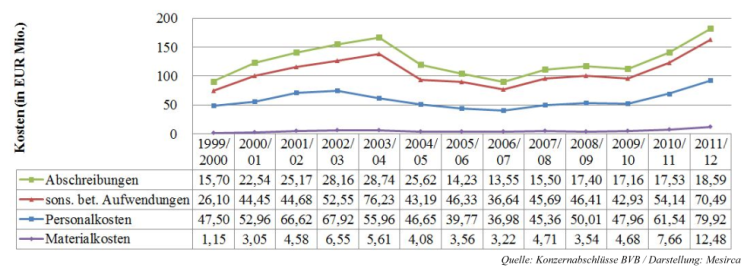

Die Gesamtausgaben des Konzerns 2011/12 belaufen sich auf EUR 181,48 Mio. und setzen sich zu 44 Prozent aus Personalaufwand, zu 39 Prozent aus betrieblichen Aufwendungen, zu 10 Prozent aus Abschreibungen und zu 7 Prozent aus Materialkosten zusammen.

Der Materialaufwand entstand größtenteils aus Wareneinsätzen der BVB Merchandising GmbH. Den Personalaufwand bilden Löhne & Gehälter (EUR 76,5 Mio.) sowie Sozialversicherungsbeiträge (EUR 3,4 Mio.). Dieser Posten wuchs gegenüber dem Vorjahr um 23 Prozent was insbesondere auf den Double Gewinn und steigende Grundgehälter zurückzuführen ist. Die Personalquote des BVB Konzerns liegt bei 36 Prozent und wurde dank des Umsatzwachstums gegenüber dem Vorjahr (40%) um 4 Prozent reduziert. Die höchste Quote in den letzten zehn Jahren wies der Club in der Saison 2004/05 mit 60% aus.

Hinsichtlich seiner Personalquote stellte der BVB in der Saison 2010/11, als der Meistertitel errungen wurde, eine absolute und vorbildliche Ausnahme im europäischen Kontext dar. Zum Vergleich wiesen nach einer Studie der Universität Barcelona von Prof. Jose Maria Gay de Liébana europäische Topclubs in 2010/11 folgende Personalquoten aus: Man U = 46% / Chelsea = 87% / ManCity = 114% / Malaga = 177% / Inter = 87% / Juve = 91% / FCB = 54% / FCS = 43%.

Ferner sind die betrieblichen Aufwendungen zu nennen, die aus Spielbetrieb (EUR 24,98 Mio.), Werbung (EUR 17,4 Mio.), Transfer (EUR 9,02 Mio.), Verwaltung (EUR 11,36 Mio.) und sonstigen Posten (EUR 7,73 Mio.) entstanden. Die Transferausgaben umfassen nach Konzernangaben die Anzahlung für den Offensivspieler Marco Reus sowie Transferentschädigungen für die Spieler Ilkay Gündogan, Mustafa Amini, Chris Löwe und Ivan Perisic, der bereits in der Winterpause (2012/13) zum VfL Wolfsburg transferiert wurde.

Komplettiert wird die Ausgabenstruktur des Konzerns durch Abschreibungen auf immaterielle Vermögenswerte (EUR 8,49 Mio.) & auf Sachanlagen (EUR 10,1Mio.). Die immateriellen Vermögenswerte eines Fußballclubs bilden die Spielerwerte sowie gewerblichen Schutzrechte & ähnliche Rechte. Die Bilanz weist hier einen Spielerwert des Kaders in Höhe von EUR 25,66 Mio. aus, dessen verbleibende Vertragslaufzeit 3,9 Jahre beträgt. Nachstehend noch eine Übersicht zur Entwicklung der einzelnen Kostenarten des Konzerns von 1999/2000 bis 2011/12.

BVB Konzern Ausgabenentwicklung von 1999/2000 bis 2011/12

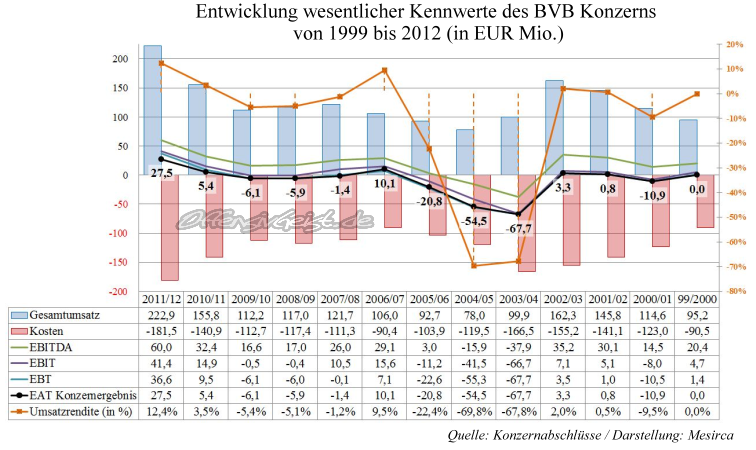

Zieht man vom Gesamtumsatz die sonst. betrieblichen Aufwendungen sowie Personal- & Materialkosten ab, so erhält man ein EBITDA in Höhe von EUR 60 Mio., das sich im Vergleich zum Vorjahr verdoppelt hat. Aus der Subtraktion der Abschreibungen resultiert ein EBIT in Höhe von EUR 41,4 Mio., das EUR 26,5 Mio. höher liegt als im Vorjahr 2010/11 (EUR 14,9 Mio.).

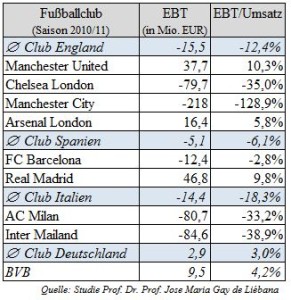

Das EBT resultiert aus dem Abzug von Finanzergebnissen in Höhe von EUR 4,8 Mio., sodass der BVB Konzern ein Vorsteuerergebnis von EUR 36,6 Mio. auswies. Das EBT des Vorjahres (2010/11) lag bei EUR 9,5 Mio. (EBT zu Umsatz = 4,2%) und soll nun zum europäischen Vergleich herangezogen werden. Einer Studie von Prof. Jose Maria Gay de Liébana zufolge, wiesen 2010/11 die nachfolgenden Fußballclubs folgende Vorsteuerergebnisse aus:

Gewinn vor Steuer ausgewählter Fußballclubs 2010/11

Mit seinem positiven Vorsteuerergebnis 2010/11 in Höhe von EUR 9,5 Mio. lag der BVB Konzern somit über dem Durchschnitt deutscher Fußballclubs (EBT = EUR 2,9 Mio.).

Konzernergebnis BVB 2011/12 = EUR 27,5 Mio.

Das Konzernergebnis (Gewinn nach Steuer) des BVB 2011/12 ist seit 2006/07 das erste zweistellig positive Ergebnis. Mit EUR 27,5 Mio. verfünffachte der BVB sein Ergebnis nach Steuern gegenüber der Vorsaison 2010/11 (EUR 5,4 Mio.) und weist eine Umsatzrendite von 12,4% auf. In nachfolgender Grafik werden wesentliche Kennwerte seit 1999/2000 dargestellt.

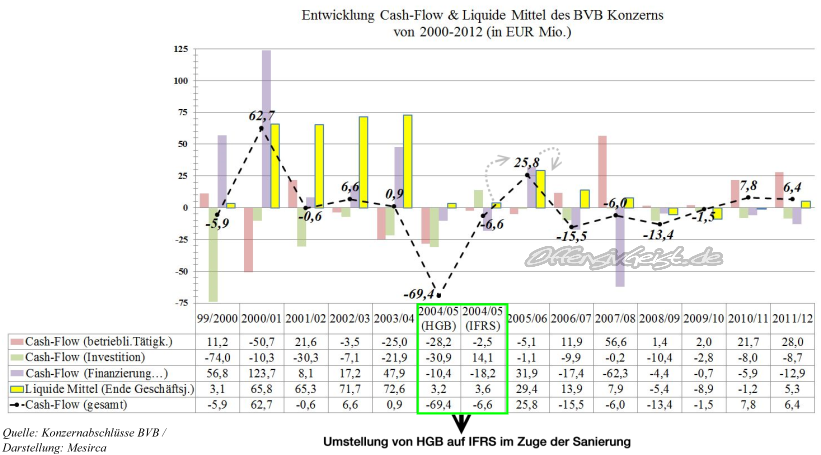

Cash Flow & Liquide Mittel des BVB

Da allerdings naturgemäß die Gewinn- & Verlustrechnung, deren zentralen Ergebnisse oben dargestellt wurden, durch nicht zahlungswirksame Aufwendungen und Erträge (Bsp. Abschreibungen: Investition wurde schon getätigt) verzerrt wird, dient die Cash-Flow-Rechnung (Kapitalfluss-Rechnung) zur Darstellung der tatsächlich zu- bzw. abgeflossen Mittel. Mit Hilfe der Cash-Flow Rechnung werden die liquiden Mittel ermittelt, die am Ende einer Periode dem Unternehmen zur Verfügung stehen. Der Cash-Flow gibt somit die Veränderung der liquiden Mittel innerhalb einer Abrechnungsperiode an.

Der BVB Konzern wies zum 30.06.2012 einen Cash Flow in Höhe von EUR 6,43 Mio. aus, sodass die liquiden Mittel am Ende des Geschäftsjahres auf EUR 5,27 Mio. anstiegen. Im Vorjahr betrugen diese EUR -1,16 Mio. Im Vergleich dazu lässt sich der enorme Bestand des FC Bayern nennen, der zum 30.Juni 2011 EUR 143,7 Mio. betrug – das sog. „Festgeldkonto“.

Beim BVB, wie bei allen Unternehmen, resultiert die Veränderung des Finanzmittelfonds aus der Summe der Cash Flows aus betrieblicher Tätigkeit (28,04 Mio.), aus Investitionstätigkeit (EUR -8,07 Mio.) und aus Finanzierungstätigkeit (EUR -12,91 Mio.). Nachfolgende Abbildung zeigt die Entwicklung der liquiden Mittel und des Cash Flows.

An dieser Stelle möchte ich darauf hinweisen, dass im Zuge der Sanierung 2005 auf die Rechnungslegungsvorschrift IFRS (International Financial Reporting Standards) umgestellt wurde, wodurch die in der Grafik grünmarkierten Unterschiede entstanden. Darauf gehe ich hier allerdings nicht weiter ein. Wir sehen allerdings, dass zwischen 2006 und 2011 die liquiden Reserven sukzessive gesunken sind und seit 2012 wieder ein positiver Bestand vorherrscht.

Vermögenswerte des BVB

Die liquiden Mittel sind Bestandteil des Umlaufvermögen eines Unternehmens, welches zusammen mit dem Anlagevermögen die Gesamtvermögenswerte eines Unternehmens abbildet. 2012 wies der BVB Konzern ein Anlagevermögen in Höhe von EUR 210,4 Mio. und ein Umlaufvermögen von EUR 38,3 Mio. aus, sodass sich ein Gesamtvermögen in Höhe von EUR 248,7 Mio. ergibt.

Den größten Beitrag zum Anlagevermögen leisten die Sachanlagen (EUR 182,6 Mio.) und die immateriellen Vermögenswerte (EUR 25,8 Mio.). Ersteres umfasst bspw. das Stadion mit einem Buchwert von EUR 127,6 Mio. Die immateriellen Vermögenswerte bilden hauptsächlich die Spielerwerte.

Als kurzfristige Vermögenswerte (Umlaufvermögen) gelten u.a. die bereits erwähnten liquiden Mittel aber auch Forderungen aus Lieferungen und Leistungen (EUR 24,5 Mio.) sowie Vorräte (EUR 5,81 Mio.), die vor allem der BVB Merchandising GmbH zuzurechnen sind.

Finanziert sind die gesamten Vermögenswerte zu 37,5% mit Eigenkapital (EUR 93,46 Mio.) und zu 62,5% mit Fremdkapital (EUR 155,25 Mio.). Das Fremdkapital setzt sich zu 60% aus langfristigen (EUR 93,3 Mio.) und zu 40% aus kurzfristigen Verbindlichkeiten (EUR 61,95 Mio.) zusammen.

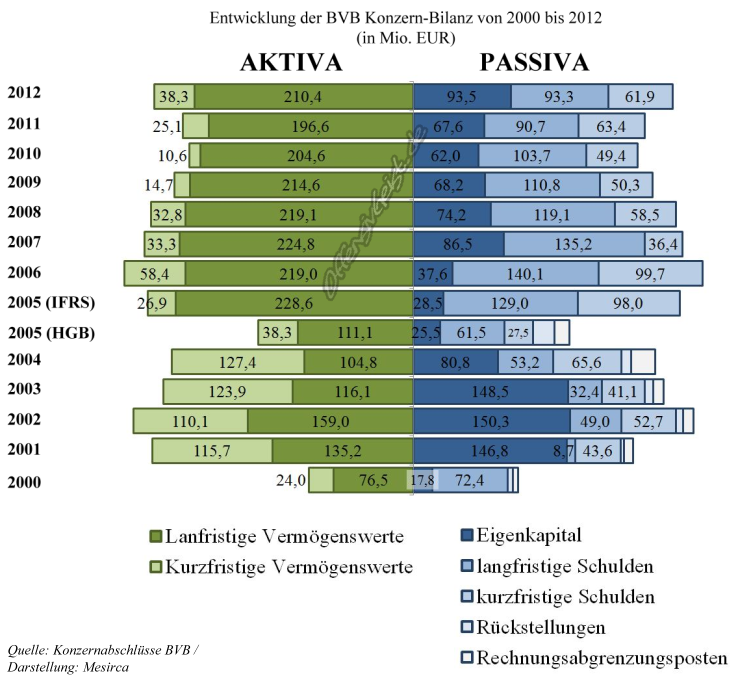

Nachfolgende Abbildung zeigt die Entwicklung der Mittelverwendung & -herkunft des BVB Konzerns von 2000 bis 2012 übersichtlich.

Bei Betrachtung der Grafik fällt vor allem das massive „Schrumpfen“ des Eigenkapitals 2004 und 2005 auf. Dies ist besonders auf die hohen Verluste 2003/04 (-EUR 67,7 Mio.) und 2004/05 (HGB: EUR -79,6 Mio. / IFRS: EUR -54,5 Mio.) zurückzuführen, die das Eigenkapital merklich aufbrauchten. Ferner ist der Anstieg der langfristigen Vermögenswerte in 2005 (IFRS) auf das Miteinbeziehen des Stadions als Sachanlage zurückzuführen. Der BVB veräußerte sein Stadion und kaufte es anschließend mit Hilfe eines Darlehens zurück.

Finanzielle Stabilität & Rentabilität des BVB Konzerns

Abschließend nun noch eine kurze Betrachtung der finanziellen Stabilität und Rentabilität des BVB Konzerns. Dieser wies zum 30.Juni 2012 eine Eigenkapitalquote in Höhe von 38% auf. Der Tiefpunkt dieser Quote wurde 2005 erreicht. Nach HGB Standards zeigte der Konzern damals lediglich eine Quote von 17%, die nach der Umstellung auf IFRS auf 11% sank. Seitdem nimmt die Eigenkapitalquote wieder zu. Aus der Eigenkapitalquote kann die Verschuldung eines Unternehmens abgeleitet werden. Bei konservativ finanzierten Unternehmen herrscht in der Regel eine hohe Eigenkapitalquote. Die Quote des BVB Konzerns lag im Juni 2011 bei 30,5%, was für den europäischen Fußball eher ungewöhnlich ist. Der Studie von Prof. Dr. Liébana zufolge wiesen die Landesmeister der europäischen Big 5 Ligen (2010/11) folgende Eigenkapitalquoten aus:

- Manchester United = 15,8 %

- FC Barcelona = -13,5 %

- OSC Lille = 27,7 %

- AC Milan = -21,2 %

Eine negative Quote, wie bspw. beim FC Barcelona vorhanden, bedeutet schlichtweg, dass die Verbindlichkeiten des Clubs höher sind als dessen Gesamtvermögen. Barcelona, der ein Gesamtvermögen in Höhe von EUR 509,5 Mio. aufweist, das sich zu 64% aus Anlagevermögen zusammensetzt, hat kurzfristige Verbindlichkeiten in Höhe von EUR 410 Mio. und langfristige Verbindlichkeiten von EUR 168,2 Mio. Das allerdings bei einem Umsatz von EUR 450,7 Mio. sowie einem EBIT (Gewinn vor Zinsen und Steuern) von EUR 25,2 Mio., das nach Zinsen und Steuern EUR -9,3 Mio. beträgt.

Doch es gibt noch negativere Beispiele. Der FC Fulham aus der Premier League zeigte zum Ende des Geschäftsjahres 2010/11, in dem er Platz 8 belegte, eine Eigenkapitalquote von – 483%. Der Club wies, bei einem Buchwert des Gesamtvermögens in Höhe von EUR 40,8 Mio., langfristige Verbindlichkeiten in Höhe von EUR 208,3 Mio. und kurzfristige Verbindlichkeiten in Höhe von EUR 27,5 Mio. aus. Und das bei einem Umsatz von EUR 85,4 Mio. und einem EBIT von EUR -9,6 Mio.

Dies ist glücklicherweise nicht die Regel, sondern ein absolutes Extrem. Die durchschnittliche Eigenkapitalquote der Premier League Clubs liegt bei -6%, die der La Liga Clubs bei +6%, der Serie A Clubs bei +10%, der Ligue 1 bei +31% und die der deutschen Clubs bei +46%. Die deutschen Clubs sind somit am konservativsten finanziert, deren Anteil an Verbindlichkeiten lediglich 54% beträgt. Dennoch sind, gemessen an dieser Kennzahl, kritische Zustände in europäischen Fußballligen vorhanden.

Aus der nicht sehr hohen Eigenkapitalquote des BVB Konzerns im Geschäftsjahr 2011/12 (38%) kann in Zusammenhang mit der hohen Eigenkapitalrendite (34,2%) abgeleitet werden, dass eine hohe Verzinsung des eingebrachten Kapitals bei relativ hohem Risiko besteht. Zum Ende der Saison 2010/11 betrug die Verzinsung des Eigenkapitals 8,3%. Ansonsten konnten größtenteils nur negative Werte ausgewiesen werden (2009 = -9,4% / 2008 = -8,3% / 2007 = -1,8% / 2006 = -63% / 2005 = -200%)

Des Weiteren möchte ich noch das sog. Gearing des BVB Konzerns ermitteln, welches eine weitere interessante Kennzahl zur Bewertung der finanziellen Stabilität eines Unternehmens darstellt. Dabei werden die gesamten Finanzverbindlichkeiten abzüglich liquider Mittel durch das Eigenkapital dividiert. Aus Rendite-Risiko Gesichtspunkten gilt ein Gearing von 10 – 20% als ideal. Laut Konzernabschluss des BVB existieren Finanzverbindlichkeiten in Höhe von EUR 47,24 Mio., die zu 13% kurzfristig (EUR 5,97 Mio.) und zu 87% langfristig (EUR 41,27 Mio.) angelegt sind und 19% des Gesamtkapitals ausmachen. Letztere setzen sich zusammen aus Darlehensverbindlichkeiten gegenüber Kreditinstituten (EUR 38,97 Mio.) und sonstigen Darlehen. Ebenso existieren kurzfristige Darlehensverbindlichkeiten gegenüber Kreditinstituten in Höhe von EUR 5,36 Mio. (Laufzeit bis zu 1 Jahr). Durch Addition der sonstigen Finanzverbindlichkeiten (EUR 24,15 Mio.) erhalten wir Gesamt-Finanzverbindlichkeiten in Höhe von EUR 71,39 Mio., sodass sich 2012 ein sehr hohes Gearing von 71% ergibt, dass für eine hohe Nettoverschuldung des Konzerns spricht. Dieser Wert ist jedoch gegenüber den Vorjahren stark gesunken (2011 = 118% / 2010 = 136% / 2009 = 213%).

Aus dieser Kennzahl kann abgeleitet werden, dass 2012 der geringe Bestand an liquiden Mitteln des BVB die Finanzverbindlichkeiten kaum drücken konnte, sodass diese 71 % des Eigenkapitals bilden.

Ebenso bietet sich die Ermittlung des dynamischen Verschuldungsgrades an, der die theoretische Schuldentilgungsdauer in Jahren angibt. Diese Kennzahl setzt voraus, dass das Unternehmen seinen gesamten Free-Cashflow zur Schuldentilgung nutzt. Der Free-Cashflow des BVB Konzerns betrug zum Ende des abgelaufenen Geschäftsjahres EUR 19,34 Mio. Ziehen wir nun von sämtlichen Finanzverbindlichkeiten die liquiden Mittel ab und teilen diese Summe durch den Free-Cashflow, so erhalten wir eine Schuldentilgungsdauer von 3,4 Jahren. Hier gelten Werte unter 2 Jahren als sehr gut. Werte über 5 werden als höchst kritisch angesehen. Da der BVB allerdings in den Vorjahren nicht annähernd einen solch guten Free-Cashflow ausweisen konnte (2011 = 13,67 Mio. / 2010 = -0,8 Mio. / 2009 = -8,9 Mio. /…), ziehen wir nun den Mittelwert der letzten 4 Perioden heran. Hier ergibt sich ein dynamischer Verschuldungsgrad in Höhe von 11,4 Jahren, was als untragbar gilt. Vertrauen wir daher lieber auf den Durchschnittswert der letzten zwei Perioden in Höhe von EUR 16,5 Mio., so erhalten wir einen dynamischen Verschuldungsgrad in Höhe von 4 Jahren.

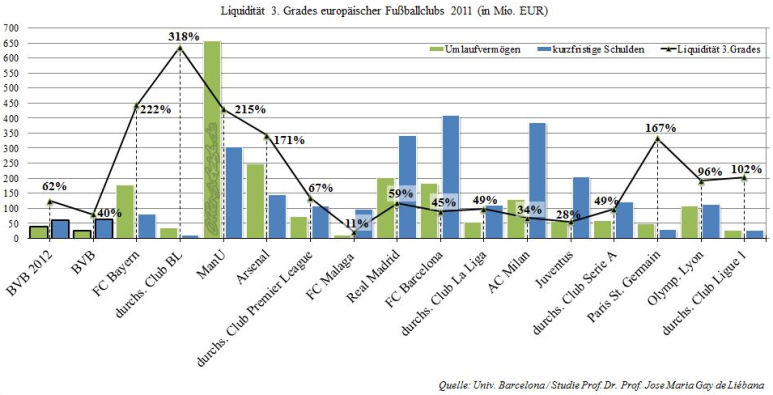

Sehen wir nun wie die kurzfristigen Schulden des Unternehmens durch schnell liquidierbare Vermögensgegenstände gedeckt sind. Hierzu bietet sich die Liquidität 1. Grades an, bei der die liquiden Mitteln durch die kurzfristigen Verbindlichkeiten dividiert werden. Dies ergibt lediglich einen Wert von 8,5 Prozent, der im Vorjahr (2010/11) bei lediglich 1,7 Prozent lag (Zielwert zwischen 10% & 30%). Die Liquidität 2. Grades erweitert den Zähler ersterer Kennzahl um Forderungen aus Lieferungen und Leistungen, die dem Club zustehen. Dadurch verbessert sich der Wert auf 48 Prozent, liegt allerdings immer noch weit unter dem empfohlenen Zielwert von min. 90%. Selbst die Liquidität 3. Grades, dessen Zielwert größer 120% sein sollte, liegt mit 62 Prozent weit unter den Empfehlungen.

Durch das Aufzeigen der letzten 3 Kennzahlen wird deutlich, dass beim BVB Konzern die Gefahr einer Unterfinanzierung besteht, da das Umlaufvermögen geringer ist als die kurzfristigen Verbindlichkeiten. Nichtsdestotrotz verbesserten sich diese Werte gegenüber dem Vorjahr erheblich (Liq. 1 = 1,7% / Liq. 2 = 32,7% / Liq. 3 = 39,6%). Zum Vergleich möchte ich nun in nachfolgender Grafik europäische Vergleichswerte aus dem Jahr 2010/11 anführen.

Dabei fällt auf, dass der FC Bayern München Konzern seine kurzfristigen Verbindlichkeiten zu 220 Prozent mit Umlaufvermögen decken konnte. Die englischen Clubs Arsenal und Manchester United haben ebenfalls sehr hohe Werte. Wobei betriebswirtschaftlich gesehen gerade beim FC Bayern und Manchester United angemerkt werden kann, dass hier liquide Mittel auf Kosten geringer Rentabilität im Unternehmen gehalten werden. Dies jedoch gibt eine hohe finanzielle Stabilität.

Liquidität 3.Grades europäischer Fußballclubs

Bedenken wir, dass aus den liquiden Mitteln, die im Umlaufvermögen enthalten sind, Spielerkäufe getätigt werden können ohne langfristige Vermögenswerte zu liquidieren, ist allerdings nachvollziehbar warum solch hohe Werte bei Fußballclubs durchaus sinnvoll sind.

Fazit

Da die finanzielle Stabilität die Grundlage für Rentabilität und Wachstum bildet, erfolgte gegen Ende dieses Artikel eine Betrachtung hierfür geeigneter Kennzahlen (Eigenkapitalquote, Gearing, dynamischer Verschuldungsgrad & Liquidität 1.–3. Grades). Die Kennzahlen konnten zwar keine hervorragenden Ergebnisse liefern, dafür jedoch einen wertvollen positiven Trend skizzieren, der sich in den letzten Jahren zeigt. So konnte seit 2005 die Liquidität 3.Grades von 27% auf 62% und die Eigenkapitalquote von 11% auf 38% gesteigert sowie das Gearing von höchst kritischen 496% auf 71% und der dynamische Verschuldungsgrad von 12,2 Jahren auf 3,4 Jahre gesenkt werden.

Zwar ist die finanzielle Stabilität des BVB Konzerns bilanztechnisch noch nicht wirklich gegeben. Bedenkt man allerdings, dass der Buchwert des Spielerkaders mit EUR 25,7 Mio. lediglich ein Zehntel des realen Kaderwertes, der nach Tranfermarkt.de – Informationen bei ca EUR 256 Mio. liegt, bildet, werden die eigentlichen Vermögenswerte drastisch erhöht. Somit könnten durch den Verkauf einiger Spieler schnell mehrere Millionen erlöst werden, wenn die Situation es erfordert. Diversen Medienberichten zufolge sind allerlei europäische Topclubs an der Verpflichtung mehrerer Borussen interessiert, sodass die nötige Nachfrage im Falle eines „Muss-Verkaufs“ (Verfehlen sportlicher Ziele -> ausbleiben kalkulierter Einnahmen) bestehen würde. Dies bedeutet, dass mit dem Verkauf von Spielern finanzielle Notsituationen überstanden werden können, was jedoch das liquidieren wertvoller Ressourcen zur Folge hätte, die als Grundlage für die sportliche Leistung gelten. Allerdings zeigten die Verkäufe ehemaliger Leistungsträger (Sahin zu Real Madrid & Kagawa zu Manchester United) und der dennoch anhaltende positive sportliche Trend, wie hervorragend die sportliche Führung darin ist, Abgänge zu kompensieren.

Für die weitere finanzielle Genesung des Konzerns bilden der sportliche Erfolg sowie das sinnvolle und nachhaltige Wirtschaften die absoluten Grundpfeiler. Dessen ist sich die Geschäftsführung bewusst, indem sie darauf hinweist, dass die Finanz- & Unternehmensentwicklung eines Fußballunternehmens entscheidend vom sportlichen Erfolg abhänge. Das oberste Ziel lautet nach Clubangaben daher „mit einem kostenoptimierten Budget erfolgreich Fußball zu spielen“. Dabei wird „verstärkt auf junge und entwicklungsfähige Spieler“ gesetzt um eine „wettbewerbsfähige Mannschaft“ aufbieten zu können. Die Zusammensetzung des Kaders ist hierbei an planbaren Einnahmengrößen orientiert. Mittelfristig möchte sich der BVB in europäischen Wettbewerben etablieren um den finanziellen Handlungsrahmen auszubauen.

Aufbauend auf diesen sportlichen Zielen, möchte die Geschäftsführung eine „nachhaltige Steigerung der Profitabilität“ erreichen und die Finanzkraft des Unternehmens stärken. Das wichtigste Finanzziel bildet daher das Erzeugen eines positiven operativen Cash-Flows, der durch Ausbau der Einnahmen und „diszipliniertes Management der Aufwendungen“ optimiert werden kann. Die Stabilisierung und Erhöhung des Eigenkapitals mittels Steigerung des operativen Ergebnisses ist ferner ein weiteres anvisiertes Ziel der Geschäftsleitung.

Der BVB ist nun auf dem besten Wege sich in der Bundesliga wieder oben zu etablieren und als stärkster Konkurrent des FC Bayern aufzutreten. Auch in Europa ist den jungen Borussen nach den eindrucksvollen Leistungen in der aktuellen Champions League Saison einiges zuzutrauen, was u.a. Jose Mourinho bereits dazu bewegte, Jürgen Klopps Team als möglichen Titelanwärter zu deklarieren. Entscheidend ist nur, dass dies nachhaltig erfolgt und Borussia Dortmund auch in den nächsten Jahren um die deutsche Meisterschaft und bestenfalls um die europäische Krone mitspielt, ohne dabei vom anvisierten Kurs der finanziellen Vernunft und sportlichen Kontinuität abzuweichen.

Im September 2012 brachte Watzke die aktuelle Situation und zukünftige Herausforderung des BVB auf den Punkt. Mit dem Zitat seiner Aussage möchte nun auch diesen Artikel abschließen und wünsche euch allen frohe Ostern:

„Wir sind gerade im fünften Kapitel: Das erste hieß Überlebenskampf, das zweite Restrukturierung, das dritte Erarbeitung einer sportlichen Philosophie, das vierte praktische Umsetzung – das haben wir auch hingekriegt, theoretisch schaffen das nämlich viele. Und das fünfte Kapitel heißt: Nachhaltigkeit.“

Marco Mesirca / 2013

76 Kommentare Alle anzeigen

Myki 16. April 2013 um 16:54

Die geringeren Einnahmen aus dem Spielbetrieb kommen daher, dass Logen wohl unter Marketing fallen. Irgendsowas habe ich mal gelesen, sprich: dieser Posten kann NICHT mit Bayern oder Schalke verglichen werden!

hps 6. April 2013 um 15:25

Eine weitere Analyse zur wirtschaftlichen Entwicklung des BVB findet ihr hier: http://swissramble.blogspot.ch/2012/10/borussia-dortmund-back-in-game.html (Englisch, Oktober 2012)

Ben 6. April 2013 um 02:49

Wow, was soll man zu solch einem Artikel sagen. Normalerweise wird auf Spielverlagerung von mir als Volkswirt ja eher der spieltheoretische Verstand herausgefordert, aber dies ist wirklich einer der besten Artikel über Fussball, die ich in den letzten Jahren gelesen habe und zudem auch noch wirklich interessant. Mehr davon bitte. Der Finanzwirt in mir würde sich das zu sehr wünschen und der Fussballfan sowieso. Hier wurde wirklich viel Arbeit und Hirnschmalz hineininvestiert und dies sollte auch gewürdigt werden

Interessierter 31. März 2013 um 18:28

Wäre nett, wenn die Bildchen durch Anklicken o.ä. vergrößerbar wären.

Ansonsten ein sehr lesenswerter Beitrag.

Bei der Diskussion um die Eintrittspreise sollte man nicht vergessen, dass Dortmund im Gegensatz zu München keine so mächtig florierende Stadt mit zig gut bezahlten Arbeitsplätzen ist. Da kannst nicht einfach mal die Eintrittspreise (drastisch) anheben. Auch nicht versteckt über leichte Erhöhungen über die Jahre verteilt.

Philo 2. April 2013 um 23:22

Ich kann in Firefox durch Rechtsklick auf die Grafik und anschließenden Linksklick auf „Grafik anzeigen“ die Grafiken in Volbilddarstellung sehen.

Uwe 31. März 2013 um 09:00

Der Artikel zeigt sehr schön, dass mit steigendem Erfolg, vor allem auf internationaler Bühne, die relative Bedeutung der Spieltagserlöse zurück geht. Fernsehgelder und Merchandising werden hingegen für die Clubfinanzierung immer wichtiger. Da ist es ein klarer Vorteil, sich als starke Marke präsentieren zu können. Und Teil der Marke Borussia Dortmund sind halt die Fans. Stichwort Gelbe Wand und Echte Liebe. Ich glaube nicht, dass der BVB gewillt ist, diesen Grundstock seines wirtschaftlichen Erfolges mehr als nötig zu melken und damit eventuell die Marke zu beschädigen. Die Entwicklung der Erlöse im Bereich Commercial gibt den Verantwortlichen bis dato zudem völlig recht.

Holger 29. März 2013 um 18:42

Wer an der Materie interessiert ist, sollte sich mal auf Swiss Ramble umschauen, welcher auch im Oktober einen ähnlichen Artikel veröffentlicht hat:

http://swissramble.blogspot.ca/

SLG 29. März 2013 um 21:26

Genial! Teilweise ist das wohl das Original…

karl-ton 29. März 2013 um 16:12

Bestimmt kann mir jemand helfen: Wie funktioniert es sich einen Spielerwert in die Bilanz zu schreiben? Also, welcher Wert wird da zugrundegelegt? Wie behandelt man Wertänderungen (woraus entstehen die, können Wertsteigerungen da reingeschrieben werden)? Und haben Spieler aus dem eigenen Nachwuchs einen bilanzierbaren Wert?

Oh ja, und natürlich, geht das auch nach HGB oder muss man nach IFRS bilanzieren?

HM 30. März 2013 um 00:15

Im Grunde läuft vereinfacht gesagt es so, dass die Ablöse die man zahlt als Anschaffungskosten für ein immaterielles Wirtschaftsgut aktiviert und auf die erste vereinbarte Vertragslaufzeit abgeschrieben wird. Das gilt aber nur, sofern es sich um tatsächliche Ablöse und sonstige AK und nicht um die Ausbildungsentschädigungen handelt.

AK für Spieler aus der eigenen Jugend durfte man früher nicht aktivieren, weil man selbstgeschaffene immaterielle WG nicht ansetzen durfte. Inzwischen gibt es da auch eine Möglichkeit nach HGB, aber ob und wie das übertragbar ist kann ich dir nicht sagen.

Wertsteigerungen können nicht angesetzt werden, weil es sich dabei um noch nicht realisierte Gewinne handelt.

Es kommen allerdings bei Fußballvereinen einige Probleme hinzu, die im Grunde diesen ganzen Komplex etwas verkomplizieren. Wenn ein Verein insolvent ist, verliert er meines Wissens nach den Verbandsstatuten die Spielerlaubnis für die Spieler. Das hieße, er könnte dann bei einem Wechsel keine Ablöse mehr verlangen.

Außerdem kann der Verein den Spieler ja nicht gegen seinen Willen verkaufen. Die schöne Summe, die da in der Bilanz steht ist daher im Zweifel also nicht ohne weiteres realisierbar. Daher gab es durchaus Stimmen, die der Auffassung waren, eine Aktivierung sei überhaupt nicht zulässig. Die Rechtsprechung ist dieser Ansicht aber nicht gefolgt.

hier auch ein Link zu einer Entscheidung, die das Thema zumindest am Rande berührt:

http://www.haufe.de/steuern/rechtsprechung/fussballprofi-als-wirtschaftsgut-bilanzierung-von-abloesezahlungen_166_74526.html

Heinzchen 30. März 2013 um 01:07

Nur die Ablösesumme stellt ein immaterielles Wirtschaftsgut dar.

Dieses Wirtschaftsgut stellt im übetragenen Sinne eine Nutzungsmöglichkeit an dem Spieler über die Vertragslaufzeit dar. Von daher sind auch weiterhin keine Ausbildungs- oder andre Kosten für Spieler aus dem eigenen Nachwuchs aktiviert werden, da es an einer Ablösesumme mangelt.

karl-ton 3. April 2013 um 15:33

Danke! Damit ist ein weiteres Rätsel auch endlich gelöst 🙂

Es klingt in dem verlinkten Artikel so, als werde die Spielerlaubnis aktiviert. Ich bin da ziemlich unbewandert was Spielertransfers angeht, aber wofür werden denn Ablösesummen genau gezahlt? Für das Recht einen neuen Vertrag mit einem Spieler zu schliessen oder für die Erlaubnis einen Spieler einsetzen zu dürfen?

seils 3. April 2013 um 22:01

„wofür werden denn Ablösesummen genau gezahlt? Für das Recht einen neuen Vertrag mit einem Spieler zu schliessen oder für die Erlaubnis einen Spieler einsetzen zu dürfen?“

Rechtlich ist die Ablösesumme der Preis für die Übertragung der Spielerlizenz; untechnisch gesprochen, wird dadurch als die Erlaubnis, den Spieler einsetzen zu dürfen erworben

MyFuba 29. März 2013 um 04:06

Wahnsinn! einer der besten Artikel, die ich auf Spielverlagerung bisher lesen durfte. Großes Kino!

Zum Thema: Ich habe selbst vor einiger Zeit einen finanziellen Vergleich zwischen Dortmund und Schalke gemacht, der deutlich weniger detailliert war und denke, dass Dortmund die einmalige Gelegenheit hat sich als Nummer 2 in Deutschland langfristig zu etablieren. Die Verantwortlichen haben wirklich gute Arbeit geleistet!

SR 29. März 2013 um 12:56

Wieso glaubst dass sich Dortmund langfristig etablieren wird als zweite Kraft?

Hohe Verschuldung, niedriger Cashflow und vor allem: Statt eines nachhaltigen Fussball-Konzeptes haben sie einen Erfolgstrainer. Das Konzept bestand lediglich darin Klopp alle Freiheit zu gewähren und sogar damalige Leistungsträger wie Frei oder mladen Petric zu verkaufen. (Weil sie nicht in Klopps Konzept passten – Dortmunds sportliche Leitung hatte sie ja gekauft).

Nicht falsch verstehen, ich würde es mir wünschen, aber mehr als ein oder zwei Topjahre werden vermutlich nicht drin sein..

MyFuba 29. März 2013 um 14:56

Naja,

die Schulden sinken seit Jahren und die Einnahmen sind auch schon auf internationalem Topniveau und das bei einem eher kleinen Personaletat (im Vergleich zur int. Konkurrenz). Kloppo macht mir nicht den Anschein das Bedürfnis auf einen Tapetenwechsel zu haben. Also kann man gespannt in die Zukunft blicken.

knorke 8. April 2013 um 13:29

Alles was du sagst ist ja auch der Tatsache geschuldet, dass der BVB nach 2005 eigentlich noch am Anfang steht, was das Finanzielle angeht.

Im Grunde wird es jetzt bis 2014/2015/2016 darum drehen, die bisherigen Leistungen in finanzieller wie sportlicher Hinsicht zu verstetigen. Dazu gehört mE auch die Jugendarbeit und die zweite Mannschaft, bei denen ebenfalls noch deutlich Luft nach oben besteht. Alles steht und fällt letztlich mit den nächsten 2-3 Jahren. Wie es danach dann weitergeht, kann man ohnehin nur spekulieren, in jedem Falle müsste man für den ersten größeren Kaderumbruch oder einen Trainerwechsel anfangen, sich ab 2014 Gedanken zu machen, denn beides ist um 2016 herum prinzipiell denkbar.

Was die Verschuldung anbelangt: Soweit ich das überblicke, werden die sehr langfristig noch bestehen und sukzessive abgebaut. Dies sind Altlasten, mit denen der BVB noch eine Weile wird leben müssen, aber es spricht nichts dagegen, dass der Verein das auch weiterhin gut kann, insbesondere wenn die CL weiterhin erreicht wird.

Der Umbruch ist noch lange nicht geschafft und viel hängt rein vom sportlichen Erfolg ab. An einen Vergleich mit den Bayern auf absoluter Augenhöhe (insb. finanziell) wird man daher noch locker ein Jahrzehnt warten müssen.

Nur: So geht es den Schalkern auch. Die Leverkusener haben trotz Bayer im Rücken einen mMn substanziell schwächeren Kader, Wolfsburg, Stuttgart und Hamburg murksen seid Jahren vor sich hin. Das alte Leiden der Bundesliga: Das Vakuum hinter den Bayern. Im Grunde kann der BVB ganz dankbar sein, dass die anderen sich nicht mit Ruhm bekleckern, denn dadurch ist es durchaus denkbar, dauerhaft 2. Kraft zu werden – der Platz ist da, bisher ist nur niemand dort hingekommen und geblieben.

SLG 28. März 2013 um 21:39

Was TLR schon angesprochen hat, beschäftigt mich auch. Es ist auffällig und keineswegs gut, dass der BVB bei den Spieltagserlösen deutlich hinter Schalke und dramatisch hinter den Bayern liegt, obwohl(!) man den höchsten Zuschauerschnitt der Liga hat.

Wenn man sich den Geschäftsbericht ansieht, kann man leicht ausrechnen, dass in der Liga die Karte durchschnittlich für 18,06 Euro verkauft wird.

Vielleicht gibt es zu viele Stehplätze?

Vielleicht sind die teuren Plätze (Kategorie 1) noch zu billig? (sind bei den Bayern deutlich teurer…)

Vielleicht ist der Rabatt für die Dauerkarten zu hoch? (25% oder so)

Natürlich ist es für die Fans schön, wenn die Tickets preiswert sind. Das ist aber etwas kurzsichtig gedacht.

Wenn die Bayern für die Spieltage 80 Mio. in die Kasse bekommen und der BVB nur 30 Mio., dann schadet das dem Verein langfristig ganz erheblich.

Außerdem zeigt das ausverkaufte Stadion an, dass höhere Preise am Markt durchsetzbar wären.

Die Situation ist derzeit alles andere als befriedigend.

barcaberlin 29. März 2013 um 11:48

Naja ich finde man muss das ganze schon auch immer im Kontext sehen und da ist es nicht zwingend kurzfristig gedacht wenn man versucht die Fans bei Laune zu halten.

Natürlich gehen uns dadurch Einnahmen verloren, dass wir die Ticketpreise nicht bis ans Limit hochtreiben allerdings liegt dem ganzen ja auch eine gewissen Philosophie zu Grunde. Es bringt halt langfristig auch einen Gegenwert wenn die Hütte immer komplett voll ist mit Leuten, die nicht wie in München, Madrid, England etc größtenteils normalerweise eher zum Theaterpublikum zu zählen wären.

Dortmund hat sich eben mittlerweile auch international den Ruf erarbeitet dass es mit die besten Fans (wenn nicht so gar die besten Fans) hat und es gibt auffällig viele Spieler die nach ihrer Verpflichtung als eine der Gründe eben die Atmosphäre mit anführen.

Desweiteren baut Dortmund bei ihrem Konzept eben auch irgendwie auf regionale Verbundenheit (wohl auch ein Grund warum man den Gazprom Deal abgelehnt hat bevor die dann zu Schalke gegangen sind) und mit diesem Fokus hat man es in den letzten Jahren geschafft eine ziemlich starke Marke aufzubauen also ich denke dass man mit der Taktik ziemlich gut fährt auch wenn sie nicht immer im Hier und Jetzt die sofort größten Gewinne beinhaltet.

SLG 29. März 2013 um 12:25

@barca,

Deine Argumente verstehe und akzeptiere ich.

Mir ist nur der Abstand zu Bayern mit 50 Mio. Euro einfach zu groß. Auch dass man 12 Mio. hinter Schalke liegt, ist nicht hilfreich.

Sicher will ich auch kein Opernpublikum, aber 12 Mio. weniger Einnahmen tun schon weh. Das ist das Gehalt von zwei Spitzenspielern.

Die Stehplätze sind bei den Bayern offenbar nicht teurer als beim BVB. Es muss wohl andere Stellschrauben geben. Und hier sollte der BVB dran drehen – maßvoll zwar, aber kontinuierlich.

seb123 30. März 2013 um 10:39

Die VIP-Plätze finanzieren die Stehplätze. So in etwa kann man sich das vorstellen.

Dortmund hat bekanntlich viele Stehplätze, Bayern viele VIP-Plätze…

Das heißt aber nicht, dass man die Stehplätze abschaffen sollte (aus wirtschaftlicher Sicht, was die Diskussion über Gewalt im Zusammenhang mit Stehplätzen angeht kann man anders denken…). Im Gegenteil, sie haben einen hohen Wert für die Gesellschaft, man ermöglicht es (fast) jedem ins Stadion zu gehen und sich einer Gesellschaft anzuschließen.

Da stehen sich wirtschaftliche und soziale Interessen gegenüber…

Bernd 28. März 2013 um 19:21

trotzdem muss Dortmund immernoch ca 30mio pro Jahr an Sportfive abdrücken, wird wohl noch ein bisschen dauern bis die endgültig wieder auf eigenen Füßen stehen…

barcaberlin 29. März 2013 um 11:27

Stimmt das?

Gibts dazu genauere Informationen wie das zustande kommt?

Bernd 29. März 2013 um 23:07

http://aktie.bvb.de/Publikationen/Geschaeftsberichte

Geschäftsbericht 11/12 Seite 139.

boba 1. April 2013 um 17:10

Aus dem Geschäftsbericht geht aber hervor, S. 139, geht aber hervor, dass es sich bei den 30 Millionen um Verbindlichkeiten handelt, die rechnerisch aus dem 50 Millionen-Deal mit sportfive aus dem Jahre 2008 resultieren. Diese 30 Millionen werden also bis zum Ende des Vertrages mit sportfive im Jahre 2020 weiter abgezahlt. Nicht jährlich 30 Millionen, sondern bis 2020.

Wieviel genau sportfive an Provision kassiert, geht aus dem Geschäftsbericht nicht hervor. Sie gehört zu dem Posten „Aufwendungen für Werbung“ (S. 38), der im Jahre 2011/12 eine Höhe von 17,5 Millionen hatte.

Auch wenn man kein Freund von sportfive ist, so sollte man doch anerkennen, dass sie für den Verein viel geleistet haben und auch weiterhin leisten. Es ist wohl kaum ein Zufall, dass der ehemalige Leiter von sportfive beim BVB, Carsten Cramer, inzwischen zum BVB-Direktor für Vertrieb und Marketing wurde.

Tombi 28. März 2013 um 15:48

Super Analyse!

Fairer Kurs sollte irgendwo zwischen 5 und 6 € liegen!

Mit selbst dann deutlich Luft nach oben.

Happy Easter

🙂

SR 28. März 2013 um 14:31

Danke für den Artikel. Habe ihn bis jetzt nur kurz überflogen.

Was einem (mal wieder) negativ ins Auge stößt ist die absolut irrsinnig ungerechte Verteilung bei den Fernsehgeldern in Spanien (vergleiche Madrid – Bayern/City/Mailand!) – es ist geradezu lächerlich wie hier 2 spanische Clubs künstlich noch über allen anderen großen Top-Vereinen gehalten werden.

blub 28. März 2013 um 20:15

Naja, Spanien hat keine Zentralvermarktung. und wenns nach Rummelfliege/Hoeneß ginge dann htten wir das hier auch nicht(mehr).

Die können ihre Fernsehrechte weltweit alleine aushandeln. Die lassen dann vom Verband auch Spiele mal extra für den Asiatischen Markt in die Primetime legen.

Es hat also nicht jemand ne beschissene Verteilung durchgezogen sondern es gibt keien gesteuerte. Das das ein problem darstellt ist ohne Frage so.

Foxtrott 29. März 2013 um 15:16

„Naja, Spanien hat keine Zentralvermarktung. und wenns nach Rummelfliege/Hoeneß ginge dann htten wir das hier auch nicht(mehr).“

Wenigstens wollen die uns nicht vorschreiben was ein „Traditionsverein“ ist und was der so vom „Kuchen“ zu bekommen hat… 😉

(Das soll eine humoristisch/ironische Antwort sein, hoffe das ist klar!)

Troll beiseite: Die Zentralvermarktung ist, für mich, eins der wichtigsten Elemente des Profifußballs in Deutschland und macht viel von der Spannung der Liga aus.

knorke 11. April 2013 um 15:56

Moment, ich dachte grade Hoeneß sei für die Zentralvermarktung gewesen?

Ich halte sehr viel von der aktuellen Vermartkung in Dtl.

Allerdings kann man den Spaniern schlecht vorwerfen, dass dort die Fernsehgelder „verursachungsgerecht“ ausgeschüttet werden – im Übrigen etwas, was Watzke, wenn auch in anderem Kontext, ebenfalls schon einmal vorgeschlagen hat.

JTF 28. März 2013 um 13:15

Die Einnahmen bei den Spieltagen scheinen mir irgendwie unstimmig. Prozentual machen diese Einnahmen bei einem deutschen Klub (vergleichsweise geringe TV-Gelder) mit einem der größten und bestbesuchten Stadien Europas wenig vom Gesamtumsatz aus? Absolut steht der BVB in der Auswahl in der ersten Grafik in dieser Kategorie hinter 5 von 6 anderen Klubs?

Wenn ich die Zahlen aus der Gegenüberstellung BVB-Deloitte im Matchday-Abschnitt ansehe gerade mal 18 EUR pro BL-Eintrittskarte ein (BL-Einnahmen geteilt durch Zuschauerschnitt geteilt durch 17 Heimspiele). Angesichts der Ticketpreise scheint mir das etwas wenig. Natürlich hat der BVB einen vergleichsweise großen Stehplatzbereich mit Eintrittspreisen unter 18 EUR, aber nach einem kurzen Überschlag müßte der durchschnittliche Sitzplatz-Preis dann lediglich knapp über 19 EUR betragen (gut wahrscheinlich müssen für den Preis da noch Steuern drauf, aber die verdoppeln doch den Betrag nicht, oder?).

Was habe ich übersehen?

Garrona 28. März 2013 um 16:13

Hauptsächlich ergibt sich die Diskrepanz wegen:

1. Dauerkarten (glaube eine Stehplatzdauerkarte kostet irgendwas um die 200€ für eine Saison)

2. Ermäßigungen für Kinder und Familien (gibt eine 2 + 2 Karte für Sitzplätze glaube für insgesamt 80€)

Und natürlich dürfen die Dauerkartenbesitzer auch in CL bzw. DFB Pokal Spiele.

barcaberlin 28. März 2013 um 19:45

Wahrscheinlich hast du auch nicht mit einberechnet, dass sicherlich auch immer viele Karten automatisch an Sponsoren, Vereinsmitarbeiter und Spieler (inklusive Jugend) gehen.

Ich weiß nicht genau wie das bei Dortmund geregelt ist aber ich weiß dass bspw. bei Bayern (vor 3 Jahren) jeder Jugendspieler sich für jedes Spiel für jeweils 5 Euro bis zu 2 Karten kaufen konnte.

Olé 28. März 2013 um 12:42

Wahrscheinlich ein sehr guter, fundierter, erhellender Artikel. Habe dank meines Unwissens in Finanzbegriffen, aber leider nur maximal die Hälfte verstanden. Vielleicht deswegen auch meine Frage:

Bei dem Kapitel „Vermögenswerte des BVB“ schreibst du:

…Finanziert sind die gesamten Vermögenswerte zu 37,5% mit Eigenkapital (EUR 93,46 Mio.) und zu 62,5% mit Fremdkapital (EUR 155,25 Mio.). Das Fremdkapital setzt sich zu 60% aus langfristigen (EUR 93,3 Mio.) und zu 40% aus kurzfristigen Verbindlichkeiten (EUR 61,95 Mio.) zusammen.

Daraus lese ich 155,25 Miol Schulden.

Im Kapitel „Finanzielle Stabilität & Rentabilität des BVB Konzerns“ schreibst du in dem Absatz über „Gearing“:

Laut Konzernabschluss des BVB existieren Finanzverbindlichkeiten in Höhe von EUR 47,24 Mio., die zu 13% kurzfristig (EUR 5,97 Mio.) und zu 87% langfristig (EUR 41,27 Mio.) angelegt sind und 19% des Gesamtkapitals ausmachen. Letztere setzen sich zusammen aus Darlehensverbindlichkeiten gegenüber Kreditinstituten (EUR 38,97 Mio.) und sonstigen Darlehen. Ebenso existieren kurzfristige Darlehensverbindlichkeiten gegenüber Kreditinstituten in Höhe von EUR 5,36 Mio. (Laufzeit bis zu 1 Jahr). Durch Addition der sonstigen Finanzverbindlichkeiten (EUR 24,15 Mio.) erhalten wir Gesamt-Finanzverbindlichkeiten in Höhe von EUR 71,39 Mio…

Daraus lese ich 71,39 Mio Schulden.

Was habe ich da nicht verstanden oder was stimmt oder warum gibt es zwei verschiedene Schuldenstände ???

Bitte klärt mich auf.

MfgOlé

Heinzchen 28. März 2013 um 13:05

Beim ersten Punkt, den Du aufzählst, ist von Verbindlichkeiten die Rede; im zweiten Punkt werden die Finanzverbindlichkeiten dargestellt, die nur einen Teil der gesamten Verbindlichkeiten darstellen und daher niedriger sind

Marco Mesirca 28. März 2013 um 22:26

Servus,

es ist wie Heinzchen geschrieben hat: Die Finanzverbindlichkeiten bilden lediglich einen Teil der Gesamtverbindlichkeiten.

Im Geschäftsbericht wird als „Finanzverbindlichkeiten gesamt“ die Summe aus den langristigen & kurzfristigen „Finanzverbindlichkeiten“ angeführt. Darüber hinaus sind in der Bilanz allerdings noch sog. „sonstige Finanzverbindlichkeiten“, sowohl kurz- als auch lanfristig ausgewiesen.

Diese umfassen Derivate (EUR 2,14 Mio.), sonstige Steuern (EUR 8,04 Mio.), ausstehende Gehälter (EUR 5,41 Mio.) und sonstiges (EUR 8,56 Mio.)

Meines Erachtens sollten diese jedoch auch noch zu den Gesamt-Finanzverbindlichkeiten addiert werden, sodass wir eben auf den Wert EUR 71,39 Mio. kommen.

Beste Grüße

SR 29. März 2013 um 12:37

So nicht ganz richtig. Steuern und sonstige Verbindlichkeiten müssen zu den Gesamtverbindlichkeiten addiert werden, sonst könten Vereine Schulden dahin auslagern um die Bilanzen zu verfälschen.

Das Fremdkapital zeigt an woher das Geld stammt, die Differenz zwischen zwischen den 155 und den 79 Mio müssten der Nominalwert der Aktien beim Börsengang sein.

Heinzchen 30. März 2013 um 00:59

So nicht ganz richtig. Steuern und sonstige Verbindlichkeiten müssen zu den Gesamtverbindlichkeiten addiert werden, sonst könten Vereine Schulden dahin auslagern um die Bilanzen zu verfälschen.

Das Fremdkapital zeigt an woher das Geld stammt, die Differenz zwischen zwischen den 155 und den 79 Mio müssten der Nominalwert der Aktien beim Börsengang sein.

Naja, das ist etwas weit hergeholt…

Grundsätzlich können Verbindlichkeiten versteckt werden, in dem man sie in Gesellschaften verlagert, die nicht konsolidiert werden müssen. Wie man jedoch z.B. alle Steuerverbindlichkeiten in eine nicht konsolidierungsrelevante Gesellschaft packen will, muss mir mal jemand erklären.

Und die eigenen ausgegebenen Aktien sind niemals Fremdkapital, sondern immer Eigenkapital!

VM 28. März 2013 um 12:27

Sehr sehr geiler Artikel. Jetzt muss der Autor nur noch das Westfalenstadion auch Westfalenstadion nennen 🙂

HM 28. März 2013 um 12:22

Die Zahlen sind schon nicht schlecht – oder besser gesagt, die Entwicklung dieser Zahlen. Aber ein paar Fragezeichen bleiben:

In dem Artikel wird von einer „Anzahlung“ für Reus gesprochen, während bei anderen Spielern direkt danach von Transferentschädigung die Rede ist. Heißt das, dass der BVB den Reus-Transfer nicht sofort in bar stemmen konnte sondern nur in Raten? Dafür würden ja auch die nicht unbedingt besonders hohen liquiden Mittel sprechen.

Wie passen diese beiden Umstände sowie der scheinbare Anstiegt der Gesamtverbindlichkeiten von 2011 bis 2012 mit den Ankündigungen von Zorc zusammen, massiv in den Kader investieren zu wollen?

Wird da wieder auf Pump eingekauft? Oder sind doch schon der ein oder andere Verkauf wichtiger Spieler eingeplant?

messanger 28. März 2013 um 15:37

Ratenzahlungen sind bei Transfers durchaus üblich. Meistens haben Vereine nicht genügend Geld auf der hohen Kante, andererseits kann man flüssige Mittel bereithalten um weitere, kurzfristige Transfers (Investitionen) zu tätigen.

In der Zusammenstellung fehlt je noch die aktuelle Saison, in welcher die CL-Einnahmen deutlich höher ausfallen dürften. Andererseits spart man in diesem Jahr die Meisterprämie 😉 Die Teilnahme an der CL nächste Saison ist auch so gut wie sicher, dadurch hat man genügend Planungssicherheit um auch in diesem Sommer einen Transfer der Grössenordnung Reus zu tätigen.

Sollten Zorc und Co. plötzlich einen Transfer à la Martinez tätigen würde ich mir Sorgen machen.

HM 28. März 2013 um 15:57

Mit den Ratenzahlungen ist mir ja durchaus bewusst, aber wenn man sich die Zahlen so anschaut fällt halt auf, dass sie sich zwar gut entwickeln aber weder wirklich viel Liquidität vorhanden ist noch Spielraum für die Eingehung weiterer kurzfristiger Verbindlichkeiten, weil die eh schon relativ hoch liegen. Weder Cash Flow noch die Liquiditätskennziffern lassen da viel Spielraum erkennen.

Die CL-Einnahmen sind sicherlich hoch, aber die entsprechenden Prämien dürften es auch sein. Ich sehe halt nicht wirklich die finanziellen Möglichkeiten, gleichzeitig weiter die gute Konsolidierung voranzutreiben und gleichzeitig im Sommer massiv in den Kader zu investieren. Die beiden Ziele scheinen sich doch zu widersprechen. Zumal trotz guter Entwicklung die Verbindlickeiten in 2012 und 2011 gegenüber dem jeweiligen Vorjahr schon wieder leicht gestiegen sind.

SR 29. März 2013 um 12:45

Anzahlungen sind keine Ratenzahlungen. Erstere sind bei festgeschriebenen Ablösesummen bis zu einem bestimmten Datum einzuzahlen, damit der Spieler schon zur kommenden Saison aus dem Vertrag kommt. Zweiteres ist ein Teilzahlungsplan, oft auch mit hohen nachträglichen Prämien verschleiert. Reus war ersteres.

HM 29. März 2013 um 23:47

Wenn man einen Geldbetrag nicht in voller Höhe bezahlt sondern in mehreren einzelnen Beträgen, ist man bei einer Ratenzahlung, ggf. halt auch nur mit 2 Raten. Ob die erste davon Anzahlung heißt ist dann reine Semantik.

In dem Artikel ist in Reus Fall von Anzahlung und in den anderen Fällen von Transferentschädigung die Rede, die in den Geschäftszahlen des Wirtschaftsjahres enthalten sein sollen. Ich gehe daher davon aus, dass im Geschäftsjahr noch nicht der gesamte Betrag gezahlt wurde. Und da Reus zum 1.7.2012 gewechselt ist, sollte man doch eigentlich davon ausgehen, dass die gesamte Ablöse bereits im Wirtschaftsjahr 2012 gezahlt worden ist, unabhängig davon ob das Geschäftsjahr beim BVB zum 30.6. oder zum 31.12.2012 endet. Wurde jedoch „nur“ eine Anzahlung geleistet, stellt sich die Frage, warum noch nicht die gesamte Ablöse gezahlt worden ist. Hat das etwa mit der in dem Artikel dargestellten geringen Liquidität zu tun? Gladbach wird doch nicht aus reiner Nächstenliebe auf die sofortige Zahlung der Ablöse verzichtet haben.

blub 28. März 2013 um 12:01

Sehr Interessant.

Vermutlich habs ich einfach übersehen, aber da ja 50% +1 gilt muss der e.v. ja die Mehrheit an dem Teil besitzen der die Profimannschaft beherbegt.

Wie geht das bei 81,x % Streubesitz? Dann müsste die Profimannschaft ja an der Geschäftsführungs GmBH hängen, was irgendwie unlogisch erscheint.

Ich bitte da um aufklärung.

HM 28. März 2013 um 12:26

Meines Wissens muss lediglich die Entscheidungsbefugnis bzw. die Stimmenmehrheit gesichert sein, nicht die tatsächliche finanzielle Beteiligung. Und das ist durch die Struktur als KGaA gegeben, weil hier nur der Komplementär, also in diesem Fall die Geschäftsführungs-GmbH die Entscheidungen trifft.

knorke 11. April 2013 um 15:37

soweit ich weiß geht es darum, dass 50+1 nicht in der Hand eines einzelnen sein dürfen? oder habe ich das falsch in Errinerung.

Das was HM sagt habe ich dazu auch schonmal anernorts gelesen.

TLR 28. März 2013 um 11:36

sehr gut gemacht. nur eine frage stellt sich mir bei diesem thema immer wieder und auch in diesem artikel wird sie eher als leerstelle markiert als wirklich beantwortet: wie kommt es, dass der bvb trotz des krassen zuschauerdurchschnitts soviel weniger matchday-einnahmen als z.b. manchester united (gut, englische verhältnisse bei den ticketpreisen), aber vor allen dingen als bayern münchen und sogar schalke erwirtschaftet? lässt sich das allein aus der ticketpreisstruktur erklären (relativ viele stehplätze, viele dauerkarten) oder spielen da noch andere faktoren eine rolle? und dann direkt die anschließenden frage, müsste es nicht – aus unternehmerischer sicht – ein ziel sein, diese einnahmen mittel- bis langfristig zu steigern? ginge dies auch ohne krasse erhöhungen der ticketpreise?

blub 28. März 2013 um 12:10

Einnahmen aus Zuschauern generiert man entweder über mehr Zuschauer oder höhere Preise.

Bei Arsenal kostet das billigste Ticket ~90 Pfund und das ist gegen Everton, sobald das Spiel intressant wird braucht man unter 120 gar nix erwarten. Der Stehplatz in Dortmund 15€, das teuerste Ticket 50€. Heir ist theoretisch viel Luft nach oben, die Frage ist: will man das. Und hier ist Antwort des BVB imo klar nein.

seils 28. März 2013 um 12:55

Naja, das stimmt aber so nicht. Das billigste Ticket ging diese Saison für etwas unter £ 30 weg; £ 120 kostete das teuerste. Immer noch teuer, aber nicht ganz so.

MR 28. März 2013 um 13:30

Das teuerste in Dortmund ist auch deutlich über 50. (Schön wär’s. 😉 )

blub 28. März 2013 um 15:02

Achne, das ViP ticket ist nach oben offen aber darum ging auch nicht.Ich kannte die Dimension ungefähr und die zahlen waren aus dem 5 min Preisvergleich. Nachdem das meine Vorstellung bestätigt hat habe ichs als wahr angenommen.

Das kann man besser recherchieren.

Aber tatsache: von Manchester zu Spiel nach Dortmund fliegen gucken und zurück ist oft genug nur marginal teurer als das ticker für ManU zu zahlen.

Garrona 28. März 2013 um 16:16

Offizielle Preisangabe:

Kategorie 1

€ 50,00

Kategorie 2

€ 47,00

Kategorie 3

€ 43,00

Kategorie 4

€ 41,00

Kategorie 5

€ 34,50

Kategorie 5 (Behindert)*

€ 14,70

Kategorie 6

€ 29,00

Rollstuhl

€ 9,00

Stehplatz

€ 15,30

Stehplatz ermäßigt € 10,30

Stehplatz Behinderte € 9,30

Kids-Block (bis 14 Jahre) € 6,40

Dauerkarten:

Kategorie 1

€ 685,00 / 840,00*

Kategorie 2

€ 580,00 / 690,00*

Kategorie 3

€ 525,00 / 625,00*

Kategorie 4

€ 480,00 / 575,00*

Kategorie 5

€ 425,00 / 510,00*

Kategorie 5 (Behindert)

€ 170,00 / 200,00*

Kategorie 6

€ 365,00 / 430,00*

Kategorie 15

€ 845,00 / 1020,00*

Rollstuhl

€ 90,00 /110,00*

Stehplatz

€ 187,00 / 225,00*

Stehplatz ermäßigt € 109,00 / 140,00*

Stehplatz Behinderte € 95,00 / 110,00*

Kids-Block (Block 64-65, bis einschl. 13 Jahren) € 75,00 / 90,00*

Kids-Block (Block 64-65, bis einschl. 15 Jahren) € 112,00 / 130,00*

Die Dauerkarte beinhaltet 17 Bundesliga-Heimspiele.

* Die Dauerkarte beinhaltet alle 17 Bundesliga-Heimspiele des BVB sowie alle 3 Heimspiele der Gruppenphase der Champions-League.

Quelle:

http://www.bvb.de/?%98Y%1B%E7%F4%9D

MR 28. März 2013 um 17:13

Ich dachte, die teuren Kategorien gehen da mehr nach oben. Das ist dann wohl nur bei den Spielen mit Topzuschlag der Fall.

Garrona 28. März 2013 um 19:17

Spiele mit Topzuschlag haben 20% mehr

Uwe 30. März 2013 um 22:41

Aus den Ticketpreisen müsst Ihr noch die MWSt. rausrechnen. Außerdem die VRR Abgabe. Topzuschläge treffen nur die max. 8000 Gäste Tickets sowie die 20.000 Restkarten. Im – vor allem internationalen – Vergleich sind die Dortmunder Ticketpreise schon sehr günstig. Und ich hoffe, dass das so bleibt!

Marco Mesirca 28. März 2013 um 22:10

Hallo zusammen,

in der Tat ist es ein Ziel des BVB die Spieltagerlöse auszubauen und somit die Differenz zur Konkurrenz zu verkleinern. Und der BVB hat auch die Ticketpreise merklich angehoben, woraufhin der Unmut bei den Fans stieg, wie dieser Brief eines BVB Fans/ zeigt.

Ich denke bei allem Erlösstreben muss die BVB Führung auf einen wichtigen Punkt achten: Die eigenen Fans nicht abzuschrecken und zu verärgern. Sie sind ein wichtiges Element des Erlebnisses BVB und somit auch der Clubmarke.

kaum 29. März 2013 um 07:54

Ich finde das Interview gerade nicht, aber ich habe noch im Ohr, dass einer aus der Führungsetage des BVB sagte, für die zusätzliche Million oder zwei, die man den Fans abknöpft, bleibt ein Lewandowski auch nicht, aber man würde viele Fans abschrecken und sich unbeliebt machen, was viel mehr schadet. Folglich: von deutlichen Preissteigerungen will man wohl absehen.

SLG 29. März 2013 um 10:49

Der Brief ist klasse!

Und:

Das, was „kaum“ geschrieben hat ist sicher die verbreitete Stimmung:

„für die zusätzliche Million oder zwei, die man den Fans abknöpft, bleibt ein Lewandowski auch nicht…“

ABER!

Nach den hier vorgelegten Zahlen geht es keineswegs um ein oder zwei Millionen, sondern – im Vergleich zu den Bayern – um 50(!) Millionen Euro, die dem BVB jedes Jahr fehlen.

Und das ist dann sehr wohl der Grund, warum ein Lewandowsky geht und ein Dzeko nicht kommen kann.

Es ist natürlich ausgeschlossen, dieses Gap zu den Bayern in absehbarer Zeit zu schließen, aber man muss ich auf den Weg machen.

Und zumindest sollte man nicht 12(!) Millionen hinter Schalke liegen – das sind auch schon wieder „zwei Lewandowskys“.

Als BVB-Fan muss man auch mal das Große Ganze und die langfristigen Auswirkungen sehen und die Dinge dann richtig einordnen.

Die meisten Zuschauer, aber zig Millionen weniger Einnahmen als andere – das kann nicht vernünftig sein.

seils 29. März 2013 um 14:04

@SLG

Zumindest der Unterschied zu München dürfte in erster Linie daran liegen, dass die Allianz Arena 106 (!) VIP-Loungen hat, der Signal Iduna Park meines Wissens aber nur 11. Bedenkt man, dass die Loungen in der Allianz Arena laut IHK im Jahr zwischen 90.000 – 240.000 € kosten, wird klar in welchen Größenordnungen die Business-Kunden für die Stadionplatz-Einnahmen verantwortlich sind.